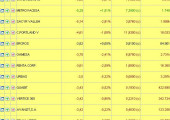

Aquí os traigo como cada semana las acciones más débiles y más fuertes del mercado. No os vais a llevar ninguna sorpresa, salen los clásicos valores ruina que no paran de caer y en la parte alta de la tabla, los ya conocidos como Viscofán, Prosegur, Inditex… etc. Este screener es muy importante vigilarlo para conocer exactamente dónde no hay que estar y otros valores que pueden ser cortos claros. Recordad que el programa se basa en el RSCMansfield programado en Aguila Roja sistemas de trading (www.weinstein.es) y que es fiel al explicado por don Stan Weinstein en sus gráficos Mansfield.

En esta ocasión he decidido analizar valors bajistas por el sesgo que sigue habiendo en el mercado y que se instauró hace 2-3 semanas con la pérdida de soporte del sp500 y la confirmación de una figura bajista.

Las acciones más débiles son: La Seda, G.A.M, Metrovacesa, Sacyr Vallehermoso, Cem. Portland, Ercros, Gamesa entre otras. Todas han sido analizadas en este blog con la misma conclusión: salir y no apostar por rebotes ni siquiera de corto plazo.

Renta Corporación: Desde la pérdida de los 3,00 ha cancelado la única esperanza que tenía de seguir con el rebote dede mínimos y ahora baja su volumen de manera clara, dejando pocas probabilidades de rebotar en el corto plazo. La debilidad sigue creciendo en el valor y esto es muy preocupante ya que ni siquiera diverge ni nos da muestras de una mínima esperanza. Cuando me encuentro con estos valores generalmente suelen caer por debajo de sus mínimos históricos sin hacer caso a soportes.

Esta es primera candidata a la caída libre a no ser que mejore mucho en próximas semanas.

Vértice360: Parece estar esperando a la mm30 antes de continuar con sus caídas. No es capaz ni de superar el 0,230 que ahora actúa como resistencia. El Ibex rebota un 12% en 1 semana y aquí ni se nota. Muyyy mal asunto para el mercado y para los small cap. Sigue sin mostrar un volumen concluyente por lo que seguirá cayendo en el medio plazo. Si teneis acciones lo mejor será lquidarlas al menor rebote o aproximación a mm30 que haya. No creo que haya algún broker que nos deje cortos, así que será un no tocar si estamos fuera.

Prisa: El golpe de gracia está próximo, o eso se desprende del análisis de su gráfico. El volumen se ha secado de manera muy notoria y así no hay nada que hacer. Hago mucho hincapié en esto porque ya pasó a mediados-finales de 2007 y en 2008. Los volúmenes descendieron y las acciones caían por su propio peso. Ahora ocurrirá lo mismo si no se pone remedio.

Los inversores no compran nada que esperen comprarlo más barato al cabo de 3-6 meses y así aunque haya valoraciones atractivas da igual.. las acciones caen por ausencia de demanda más que por aumento de oferta. Seguir fuera claramente o si se acerca a mm30 venderlo o ponernos cortos si podemos.

hola, javier, quiero abrir una cuenta para operar con cortos ( nunca lo he hecho)y me gustaria que me dijeras con que broker trabajas tu. yo he abierto un demo en wordlspreads dicen que no cobran comision, claro que se llevaran lo de la horquilla. me puedes decir exactamente que es la horquilla? yo entiendo que es que ellos te fijan el precio al que puedes comprar o vender un ese momento que diferirá a x puntos de la cotizacion del valor, esto es así o estoy equivocado? gracias

Yo uso CMC markets, pero es mi preferencia personal. En unos días abriré cuenta con Inversis para etfs, pero de momento los largos no los veo.

La horquilla es la comisión que el broker aplica. Esto lo hacen para decirte que no te cobran comisión directamente jeje.. pero da igual porque te meten la horquilla que en efecto es el precio por el que tu compras o vendes. Al alterar esta horquilla por pocos céntimos o ticks ellos se embolsan una pequeña cantidad.

ok javier, una cosa los efts si no tiene suficiente liquidez no reflejan con aproximacion el valor igual que el indice al que quieren imitar? por ejemplo el ibex ha bajado un 16% en el año y el eft lyxor ibex35 inverso parece que gana un 9.83%

A ver, para cortos sin duda cfds o futuros. Lo de los etfs lo decía por aprovechar algún rebote de algún sector fuerte como autos, comidas y bebias u otro que aún tiene alguna esperanza. Lo digo por si algunos sólo compran y no quieren saber nada del lado bajista del mercado.

Lucas, independientemente de que el ETF replique de forma adecuada o no al indice, en el calculo comparativo estas olvidando tres cosas:

1- Obvias la comision de mantenimiento. No se cuanto es en este caso, pero hay que tenerla en cuenta.

2- No estas comparando con el subyacente adecuado. Los ETFs inversos no tienen como subyacente a los propios indices. El subyacente en este caso no es el Ibex35 propiamente dicho sino el Ibex35 «CON DIVIDENDOS».

3- La situacion de backwardation en la que se encuentra el Ibex hace que cada vez que se produce el rollover de los futuros se pierda dinero. Dinero que evidentemente paga el que compra el ETF.

El Ibex35 siempre se comportara peor que el Ibex con dividendos y, por tanto, el ETF inverso siempre subira menos de lo que baje el Ibex35 y bajara mas de lo que suba. Añadele las comisiones y perdidas en los rollovers y la diferencia a final de año puede ser brutal.

Gracias Alvya. Suponía que tenía que ver el tema de los dividendos, pero menuda diferencia! de -19 a -9 es mucha tela. Los etfs yo creo que están mucho mejor para largos.

Con las restricciones de cortos no me extraña que no puedan replicar al Ibex o a cualquier índice. Sólo pueden replicar los más líquidos y si éstos no caen o muestran un RSCMansfield fuerte, entonces no replica al Ibex ni de broma.