Hoy jornada electoral en España, les dejo para leer este interesante artículo de Tom McClellan sobre los rendimientos de los bonos y de sus repercusiones en Bolsa. Ya saben lo importante que es conocer y saber medir la liquidez que hay circulando para adelantarnos a posibles movimientos. Que lo disfruten:

Hoy jornada electoral en España, les dejo para leer este interesante artículo de Tom McClellan sobre los rendimientos de los bonos y de sus repercusiones en Bolsa. Ya saben lo importante que es conocer y saber medir la liquidez que hay circulando para adelantarnos a posibles movimientos. Que lo disfruten:

«La «curva de potencia» es un término tomado de la era de la aviación a reacción, en referencia al tiempo de respuesta de un motor a un aumento de la posición del acelerador. En 1979, el receptor de los New York Yankees Thurmon Munson murió trágicamente mientras pilotaba un avión Cessna Citation, mientras se posicionaba para un aterrizaje.

Según los informes, se había dado cuenta de que había un problema y añadió aceleración, pero el tiempo de retraso en la respuesta de los motores a reacción significaba que la potencia requerida no estaba allí a tiempo para corregir la correcta trayectoria de vuelo. Desde el accidente de Munson, sirvió como lección para desarrollar los aviones de motor de émbolo, los cuales tienen un tiempo de respuesta más rápido del acelerador. Esto fue citado como un factor clave en el accidente que lo mató.

Según los informes, se había dado cuenta de que había un problema y añadió aceleración, pero el tiempo de retraso en la respuesta de los motores a reacción significaba que la potencia requerida no estaba allí a tiempo para corregir la correcta trayectoria de vuelo. Desde el accidente de Munson, sirvió como lección para desarrollar los aviones de motor de émbolo, los cuales tienen un tiempo de respuesta más rápido del acelerador. Esto fue citado como un factor clave en el accidente que lo mató.

El mercado de valores y la economía tienen un retraso similar en respuesta al acelerador impuesto por la Reserva Federal. Es precisamente la rentabilidad del bono a 2-años (T-Note) el que nos dice algo sobre el ajuste del acelerador para las demás tasas o rentabilidades de corto plazo.

Hace dos años, el bono a 2-años T-Note se movía alrededor de +0.30% anual, y así cumplir el objetivo de tasa de los fondos federales tasa del +0% a +0,25% no era un problema. Pero hace poco la rentabilidad de los bonos a 2 años T-Note se ha elevado hasta el +1,00%, y la FED ha estado dormida sin pulsar al interruptor. El gráfico de esta semana muestra cómo de lenta es la FED a la hora de responder a lo que el mercado de bonos le está diciendo acerca de lo que deberían hacer las tasas oficiales de interñes. Lo que creará grandes problemas (de liquidez) a los mercados financieros.

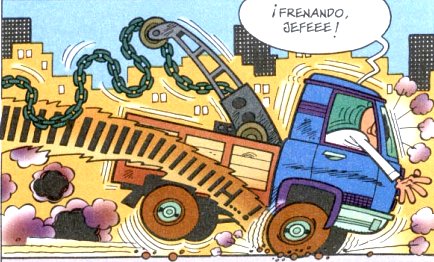

Si la FED mantiene las tasas demasiado bajas, será el caldo de cultivo perfecto para una nueva burbuja de algún tipo. Mantener el objetivo de los fondos federales por encima de la rentabilidad efectiva a 2 años de las T-Note supone una gran fuerza de frenado para los mercados financieros.

Si la FED mantiene las tasas demasiado bajas, será el caldo de cultivo perfecto para una nueva burbuja de algún tipo. Mantener el objetivo de los fondos federales por encima de la rentabilidad efectiva a 2 años de las T-Note supone una gran fuerza de frenado para los mercados financieros.

La FED tardó en subir las tasas de interés a principios del decenio de 2000, durante el último mandato de Alan Greenspan como presidente de la FED. Esa respuesta tardía ayudó a alimentar la burbuja del mercado de la vivienda. Y después de que Bernanke tomara el cargo, la FED también tardó en bajar las tasas cuando se desató el colapso del mercado inmobiliario, lo que empeora el daño obtenido como resultado de un dinero obtenido fácilmente.

Ahora que la FED está cometiendo de nuevo su error típico (esperar demasiado tiempo para empezar a cambiar las tasas de corto plazo), al menos se han dado cuenta y ahora han comenzado con ese proceso, pero todavía están detrás de la curva de potencia. En el siguiente gráfico se ve en el diferencial entre el rendimiento a 2-años de las T-Note y el objetivo de los fondos federales.

2 años vs diferencial del tipo de los fondos federales y A-D Line

2 años vs diferencial del tipo de los fondos federales y A-D Line

Este cambio reciente en la política de la FED reduce ligeramente el gran spread o diferencial que ha estado alimentando. La FED podría decirse que aún sigue siendo demasiado estimulante, por lo menos si nos basamos en el mensaje de la rentabilidad a 2-años de las T-Note. Cuando hay un diferencial positivo, es estimulante, y la Línea AD del NYSE normalmente se mueve más alto.

Una FED restrictiva hace que la Línea AD y los principales promedios financieros bajen. Pero hay excepciones, como en 2002, cuando el estímulo de la FED no fue suficiente para superar la corriente descendente desde el colapso de la burbuja de Internet. En 2008, el estímulo de la FED no fue suficiente para superar la corriente descendente de la burbuja inmobiliaria.

Ahora estamos en la corriente descendente de la burbuja de la energía. Tasas excesivamente bajas ayudaron a alimentar el boom del fracking y a las malas políticas gubernamentales en todo el mundo sobre proyectos de energías verdes. Esos estímulos individuales han llevado a ver a los precios del petróleo bajar al mismo nivel que en el mínimo de 2009 de las materias primas. Para más inri, Alemania en verano ya tuvo precios de la electricidad solar en tasas negativas en el medio del día (cuando más producción hay de esta electricidad). Esos dos factores van a requerir un reajuste de largo período.

En medio de todo esto, la FED sigue pensando que sus acciones son cruciales a la hora de determinar cómo se comporta la inflación de precios. Los datos muestran que la FED no tiene poder en esta zona, pero eso no impide que el FOMC siga perdiendo el tiempo con el mercado financiero causando un sinfín de problemas más.»

Tom McClellan

Editor del Informe del Mercado de McClellan

Traducción libre de Javier Alfayate para los lectores de accionesdebolsa.com

Gracias Javier.

Lo que ayudan a ir adquiriendo conocimiento de los activos y las políticas estos artículos .

Un saludo.

Luis Enrique

Me alegro que te guste. Mientras vea que lo seguís leyendo y aprendiendo conmigo, seguiré haciendo el esfuerzo por traducirlos cada semana.

Muchísimas gracias Javier por compartir esta información tan valiosa.

¿Qué opinas tú al respecto? Yo también creo que, como siempre, la FED ha empezado a actuar exageradamente tarde, con el ciclo a punto de cambiar o cambiando ya.

Parece que han intentado evitar el ciclo normal de la economía, y de camino alimentando burbujas como la que mencionas de la energía pero también de bonos, a lo que está contribuyendo el BCE también.

La salida de todo esto no va a ser nada fácil, no…

Técnicamente, sigo esperando nuevos máximos en USA y sentimiento de euforia o complacencia antes del gran tortazo, o más bien ciclo recesivo.

Opino según lo que veo en la Amplitud de mercado. Por unas cosas o por otras la liquidez parece estarse yendo hacia otro lado y cada vez para ce que les cuesta más seguir con el maquillaje.

Cuando se intenta alterar el ciclo normal de las cosas el desenlace no suele ser feliz. Se ha estado manteniendo el rendimiento de los bonos demasiado bajo durante demasiado tiempo así que es cuestión de tiempo que el dinero fácil ocasione los desequilibrios de siempre en los mismos sectores.

Gracias Javier.

Cuales serían los sectores más perjudicados?

Hola Javier,

hacia donde te parece que se está yendo el dinero…?

Saludos y gracias.

Hacia mercado inmobiliario REIT y hacia los bonos (se siguen manteniendo las rentabilidades bajas por la alta demanda, gran parte de ella del propio Tesoro de EEUU).