Buenas tardes a todos: mis lectores, amigos y suscriptores. Hoy el mercado vuelve a caer de manera profunda (14:45) y a pesar de que ya lleva muchos, hasta demasiados días cayendo, tenemos que estar aplicando alguna estrategia para paliar las pérdidas que pueden generarse del descanso dentro de la tendencia actual y de largo plazo.

Buenas tardes a todos: mis lectores, amigos y suscriptores. Hoy el mercado vuelve a caer de manera profunda (14:45) y a pesar de que ya lleva muchos, hasta demasiados días cayendo, tenemos que estar aplicando alguna estrategia para paliar las pérdidas que pueden generarse del descanso dentro de la tendencia actual y de largo plazo.

Hoy lo que más me importa es que quede clara la estrategia de cobertura más que determinar con 4-5 gráficos por qué el la bolsa aún no ha generado su señal de mercado bajista definitiva de largo plazo.

Ya he aclarado en su momento por qué la NO inversión de curva de tipos no genera inmunidad frente a retrocesos ni por qué ésta no es una garantía al 100%.

Si piensan que operar un sistema que acierta mucho o que gana dinero es garantía de que no tendrá rachas de pérdidas que le hagan dudar de su uso, entonces Don Mercado le acabará dando con su mazo. Pero, ¿existen alternativas reales para esquivar estos delicados y complicados momentos? Afortunadamente sí.

Aunque como ya todos sabrán, no nos dimos cuenta de la pauta o patrón bajista actual hasta que el S&P500 no perdió los 1.920 y más concretamente cuando confirmando, perdía 1.900.

Aunque como ya todos sabrán, no nos dimos cuenta de la pauta o patrón bajista actual hasta que el S&P500 no perdió los 1.920 y más concretamente cuando confirmando, perdía 1.900.

No pasa nada si nos hemos dado cuenta a tiempo y sobre todo hemos eliminado largos que pudimos comprar en la corrección de impulso pero que finalmente no lograron ningún objetivo.

Si aceptamos que estamos en el patrón bajista comentado, pese a un rebote durante el final de Impulso 2 bajista, aún quedaría un temible tercer Impulso 3. Muchos ya me preguntan por el nivel mágico donde parara el retroceso, etc… pues bien, se pueden ver niveles de soporte en la zona de los 1.770 puntos del S&P500 y 9.100-9.200 en el Ibex. No obstante, aún a riesgo de hacer de Harry Potter y que estos niveles puedan ser usados en mi contra, son los que manejo.

Pero, vamos con las medidas paliativas del dolor bajista:

- Actualmente ya deberían tener una cartera que por evolución natural ha debido eliminar ciertos largos que no han funcionado (salto de stoploss) y haber metido al menos un 30-50% de cortos en cartera (algunos de los que ya hemos comentado en este mismo blog. Esto hace que en momentos de caídas importantes, la cartera sufra muy poco o nada. El truco de esto consiste en saber cuándo eliminar estos cortos, que puede ser por propia eliminación natural (que se consigan objetivos bajistas de Riesgo Stop superior al 30%) o bien salto de stop.

- Incorporación de ETF que compensen la deriva o exposición excesiva y alcista de nuestra cartera. Pueden ser ETF como cortos o inversos SH – Proshares Short S&P500 o bien alcistas en precios de bonos como TLT – Ishares 20y Treasure Bonds. Son productos que suben cuando las bolsas se meten en problemas y que compensan perfectamente.

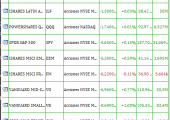

Por otro lado, si nos ponemos a mirar la fuerza o Inercia Alcista (nuevo desarrollo que incluyo en mi nuevo libro sobre mercados Master Trader) nos daremos cuenta de que la rotación es evidente hacia activos protegidos de bolsa:

Por otro lado, si nos ponemos a mirar la fuerza o Inercia Alcista (nuevo desarrollo que incluyo en mi nuevo libro sobre mercados Master Trader) nos daremos cuenta de que la rotación es evidente hacia activos protegidos de bolsa:

Así, los activos que pasan el examen con una fuerza global positiva es únicamente el FXI chino, SH inverso de bolsa USA y TLT de bonos USA.

Este escáner está pasado sobre los 17 activos o ETF enumerados en la lista. Son los más representativos por sectores y zonas geográficas. Este listado puede servir para cubrir cartera en ciertos momentos del mes, en eso se basa esta estrategia y ya a finales de septiembre mandó cambiar hacia QQQ y TLT.

Es verdad que con el primero hemos perdido, pero el segundo ha compensado esa pérdida. En esto consiste la cobertura de posiciones: en saber perder menos en ciertos momentos y deshacer a tiempo para ganar como el mercado o más cuando éste sube en tendencia (no mero rebote).

Así que, aunque Don Mercado de con el mazo, hay que saber aguantar el primer golpe, pero no permitir que nos vuelva a dar por un tiempo. Recuerdo que tienen visible mi cartera TOP ESP en mi perfil de Bolsa.com, sección Diario de Trading y mi cartera TOP Asset Alocation con activos Europa y USA vía suscripción en aguilarojasistemas.com, sección foro – últimas señales.

Excelente master clas para los novatos en este entorno de incertidumbres

Gracias

Hola Javier, por lo que te entiendo, tú consideras que estamos en un mercado bajista o es sólo un posible escenario? Aunque llevo tiempo siguiéndote, este post me ha pillado descolocado.

Un saludo.

Estamos en una pauta bajista de 3 impulsos como ya sucediera en 2010 y 2011. Esto no quiere decir que estemos en un mercado bajista, de hecho para esto tendríamos que haber visto algún tipo de divergencia en la AD y el Momento de Mercado (la media de 200 días sobre la pendiente de la AD) pasar a negativo. Actualmente no está en ese entorno.

Hola Javier, ¿ qué opinas de comprar acciones de shire después de la no compra de abbvie?

Gracias

Javier, en la lista salen 16 y en el post dices que son 17 ¿falta alguno?

Saludos

Sí, falta el TBT que es short del precio de los bonos o el contrario al TLT. Buena vista.

hola Javier,

sigues pensando en mantener los largos que han funcionado hasta que no den señales de salida? o reducirías un % la inversión en esos largos?

Sigo con los largos que han aguantado, pero ya llevo entre un 30 y 50% de cortos, dependiendo de la cartera. La exposición neta de mi cartera ARST es aproximadamente 25% de largos.

Si acritud ehh pero lástima que el 1920 del SP los perdiera el viernes y lo confirmara el lunes de esta semana! Mercado totalmente irracional, y eso que el mundo sigue creciendo. Esperemos a la FED o al BCE que hagan algooo.

Un saludo crack!

No creo que el mercado sea irracional. Debe tener también correcciones, no va a ser todo subir siempre.

Javier, habría que aprovechar esta bajada de hoy para comprar valores fuertes que se han aproximado a su media? como Iberdrola

Gracias. Saludos.

No. Yo compro fugas únicamente y de momento están lejos de dar señal. De hecho, salen muchos más cortos que largos.

Hola javier,

parece que la correccion va a ser un poco mas profunda de lo esperado, el IBEX tiene mal aspecto técnico y mirando atras en el grafico mensual hay cruze de medias a la baja. Que opinas?

Un saludo!

Opino lo que he estado comentando en estos últimos mensajes: cubrir cartera hasta que amaine la tormenta.

Hola Javier,

qué opinas del estado de los indicadores de amplitud tras la jornada de ayer? Te parece que con la línea AD y el nuevo mínimo ascendente del oscilador McClellan aún no es descartable que estemos en un retroceso (profundo eso sí) de la pauta alcista?

Gracias

No contemplo la hipótesis de un retroceso (ni profundo) de un impulso alcista. La serie de un patrón alcista tiene la condición de que las ondas / impulsos deben ser siempre de máximos y mínimos crecientes, y no me vale suponer que todo era un I1, cuando la ADn que es la que marca los inicios y finales de impulsos haya marcado claramente el final del I1.

y qué opinas tras la actualización de ayer? el oscilador MCClellan está a punto de cruzar 0 subiendo y el ADn está empezando a apuntar para arriba. Además, los futuros de EEUU hoy tiran para arriba fortísimo, y en Europa ahora mismo (10:30) las bolsas suben un 2%. Al acabar hoy la jornada el ADn podría cruzar 20, o quedarse cerca… Qué opinas Javier? y sobre todo, si tuvieras liquidez para abrir una operación mañana, qué harías, abrir cortos o largos?

Gracias

Después de la jornada de ayer, puede ser el comienzo del retroceso del impulso 2 de la pauta bajista, supongo que se confirmara cuando supere +20

Yo no trataría de ser adivino y sí más práctico. Mientras no supere +20 la ADn, poco podemos vislumbrar de final de impulso 2 (onda 3 bajista).

Yo, finalmente, he reducido algo la exposición en IBERDROLA (ayer me saltó el STOP-LOSS en las heredadas y en las que traía ya compradas desde el otoño del 2010…sí, no les puse nunca STOP-LOSS y llegué a andar perdiendo mucho, mucho…). Me he quedado con las que compré con la recomendación de Javier, al igual que con ENAGÁS.

Pero se me fue el tren con los cortos…Pensé que esta semana llegaba el rebote y preferí esperar al inicio del impulso 3 para los mismos y para seguir reduciendo largos…Pues mal!!!!

Lo bueno, lo que uno aprende en períodos como estos.

Unas veces se gana y otras… se aprende.

Que la lección no sea demasiado cara, eso es lo importante.

Javier: yo el otro dia no entre corto pues todas mis posiciones estaban en perdidas o ha saltado stop(sanofi, befimmo, leg immobiliem, etp) por lo que, segun mi opinion, no tenia ganancias que cubrir.

He hecho mal?

Gracias

Se trata de seguir el sistema, y éste te dice que cuando una posición entra, sólo se sale si salta el stop o genera fallo técnico.

Es lo que hemos hecho y te puedo decir que hemos dejado de ganar mucho menos que el mercado, pero esto tampoco es un consuelo.

Cuando será el próximo directo Javier?

Jueves 23 de octubre a las 22:00. Patrocinado por GKFX.

El siguiente en abierto será el miércoles 29 de octubre a las 18:00. Esta semana como tenía Bolsalia no he podido hacerlo.

Hola Javier. Aun conservo acciones de Endesa, con perdidas del 4.9% al no haberme saltado el stop en 27.77. En la perdida de los 9950 del Ibex, compre un ETF inverso del mismo, cubriendo el 100% de la posicion en el que ahora tengo leves ganancias y que está compensando bien. Como aconsejas actuar ahora a la vista del previsible rebote? Mantener tanto las acciones como el ETF o vender alguno de ellos? Gracias.

Si estamos en la pauta de 3 impulsos bajistas, a pesar del rebote que hay/habrá, debería caer de nuevo a mínimos del año quizás algo más. En ese momento es cuando al cobertura debe desaparecer, cuando termine o se complete el Impulso 3 bajista.

Puedes optimizarlo si eliminas la cobertura en el final del I2, para volver al comienzo del I3 bajista. Eso ya es cosa tuya (lo de hilar tan fino).

El problema es que si elimino la cobertura en el final del I2 ya tendria perdidas tambien en la cobertura, aunque posiblemente se incrementen si continua el rebote. Al comprar el ETF, que es el Lyxor ETF doble inverso del Ibex, no he puesto ningun tipo de stop al tratarse de una compensacion y no sé si eso es correcto. Supongo que no. Que recomendacion me darias? Gracias por tu ayuda.

Una cobertura no es para ganar dinero sino para dejar de perderlo.

Eso lo entiendo, Javier, pero el caso es que incluso ahora pierdo un poco más que sin la cobertura. Si hubiera añadido cortos en algunos valores, no habria problema porque respetaria el stop y ya esta, pero mi broker actual no dispone de ellos. Si se diera el caso de que no llegaramos otra vez a minimos y volvieramos a maximos, que no lo creo pero quien sabe, las perdidas en el ETF podrian ser importantes, por eso es por lo que te pregunto si se pone algun tipo de stop o como las limitaria? Gracias otra vez.

Si no tienes cortos con tu broker, búscate el que te los de, porque si no irías cojo en el método. Tan importante como los largos son los cortos, y fíjate si es importante que en los retrocesos te hacen perder mucho menos, incluso ganar si la composición es netamente corta.

Sobre las pérdidas, siempre se aplica la Gestión de capital que te hace que pierdas una cantidad asumible. Si vamos con miedo al mercado y sin un método entonces somos carne de cañón.

Muy buen Post el de hoy, Javier,

Creo que aún habrá tiempo de reentrar en esos cortos. No os confiéis con los rebotes.

Saludos.

Buenas noches por decir algo

Estas 2 semanas han saltado casi todos mis stops y quedo con sólo 1 valor. Después de 15 meses, que es cuando he empezado a operar en bolsa, con buenos resultados, me quedo prácticamente a pre.

Ha habido valores como gamesa o ree donde por no fijar un stop de beneficio a medida que subían he acabado teniendo pérdidas,para otra vez adoptaré esta estrategia aún a riesgo de que salte el stop, ya que al menos ante giros de mercado como éste te cubres y garantizas una cierta ganancia.

Lo positivo todo lo que he parendido y espero seguir aprendiendo.

Con casi todo el capital disponible dudo si empezar a introducir por primera vez algún corto con el nuevo broker donde he tranferido parte del capital (el otro, selftrade, está bien para largos pero tiene muy poco variedad de CFDs), o esperar por si se produce el esperado rebote y de paso estar un tiempo sin operar y desconectar un poquito por el varapalo de estas semanas.

La verdad es que el mercado está revuelto. Sirva como ejemplo ABENGOA B. En su día estuve viendo el soporte al que me parecía imposible que llegara: 2,65€. Dude en poner orden de compra con stop-loss ajustado por pura especulación, por si sonaba la flauta, vamos…No lo hice porque tras leer WEINSTEIN, los libros de ALFAYATE… pues sé que así no se debe operar. Sea como fuere, creo que casi lo tocó ayer (2,66€ o 2,67€ fue el mínimo). Bajaba cerca de un 5% y acabo cerrando cerca del 6% de subida!!!!!Impresionante, y todo en un día. Pero es que hoy continúa con cerca de un 4% (lo mismo cuando alguien lea esto está bajando un 3-4%). Con esto quiero decir que el mercado está loco. Claro que con movimientos así uno salva el año en una semana pero…el dinero fácil en Bolsa no existe. Me lo repito todos los días que veo rebotes como estos y piensas: «Si hubiera comprado ayer cuando vi el precio tan bajo de tal valor….». Y, como loco que está, mi consejo es que sigas un sistema contrastado para operar pero, no sé, quizá el consejo conservador (y ya sabemos que a menos riesgo, menos beneficio) sea esperar a que esto se calme un poco tanto para operar a largo como a corto.

A ver este fin de semana que oportunidades nos ofrece el mercado para la semana que viene.

Hola Javi,

tengo curiosidad…¿Con que broker trabajas con CFDs?

Opero con SaxoBank e IB. Tienen todos los productos que busques o necesites.

Hola Javi:

la equity de hace 15 meses genera un retorno de (+6,90% en 2013 desde junio y +0,30% en 2014 hasta mediados de octubre y con 10 posiciones simultáneas y sin dividendos tenidos en cuenta y con comisiones). Por tanto, el total es de +5,61% anual, un nivel similar a la rentabilidad de los índices.

Ahora mismo tiene 6 cortos (AH, CA, KCR1V, PRY, MMT y GTO) y 1 largo (LEG) y 3 posiciones libres. En efecto se ha quedado casi a nivel de comienzos de año, cosa que mirando la rentabilidad del Stoxx (MSE) igualmente sin dividendos es hasta afortunado (-5%).

Si tienes la cartera vacía yo seguiría aplicando el sistema. Para esta semana que entrará, no hay señales por el momento.

Por cierto, Javier, ¿manejas algún sistema de inversión para operativa al corto plazo? Evidentemente para momentos de pánico mejor ni operar salvo que vayas al intradía pero, para momentos «normales» no sé si también tienes o estás investigando algún sistema de corto plazo.

Los sistemas de corto plazo generan menos retorno anual que basándolos en tendencia y por tanto a más largo plazo.

Otra cosa es que me digas si combinando sistemas se logra una mejor «equity» la respuesta es afirmativa, aplico otros 4 sistemas además del Weinstien-Alfayate en acciones y que explicaré en mi último trabajo a finales de año.

Es el fallo que le veo al sistema, a no ser que haya alguna novedad al respecto en el nuevo libro.

Tirarte meses con una operación abierta para que luego se de la vuelta y te saque con pérdidas…como mínimo habría que mover el stop a break even, como hago yo.

Puedes subir el stop a ganancias una vez ves que la posición gana el 10% o más a cierre semanal. De momento esta salida no la tengo implementada en el sistema de Ami y no la uso, pero eres libre de hacerlo.

En cuanto a valorar si es bueno salir antes del fallo técnico etc, decirte que estadísticamente, si limitas las ganancias en cuanto le sacas un 20-30% a una posición, nunca lograrás alcanzar rentabilidades del 200-300% y más. Esas operaciones que se fraguan con los años y que compensan todos los errores que has podido tener en una década.

Yo sé que psicológicamente hace daño, pero la única manera de evitarlo es combinando sistemas de tal forma que no estés mirando continuamente la posición creyéndote que ese dinero es ya tuyo (cuando no has cerrado la posición).

– Pongo el stop en break even cuando llevo un 10% de ganancias, efectivamente.

– Esto no quiere decir que salga de la operación, simplemente elimino la posibilidad de perder. Estamos de acuerdo en que solo se sale por stop o fallo técnico, faltaría más.

– Soy de los que vienen de la locura del Forex a 5 minutos y con rentabilidades de más del 1700% en índices, pero quema mucho. Por eso hace ya mucho que opero en semanal. Como dice el señor Cava, me gusta dormir la siesta.

Suerte con el nuevo libro.

Tengo entendido que el sistema esta lo bastante chequeado, y a pesar de todo, a la larga se obtiene bastante más rentabilidad sin mover el stop inicial, que moviendolo a break even cuando surgiera la oportunidad. Todo esto, con el riesgo de que cuando el mercado de estos zarpazos, se lleve bastante de nuestras ganancias, pero con bastantes operaciones me da que tiene que ser rentable.

No olvidemos que la cartera se ha formado a primeros de año, y debería necesitar un periodo de maduración.

Es muy difícil de asimilar que tras llevar un 10% de beneficio, se cierre la operación con perdidas.

Creo que es necesario al menos subir el stop un 1% por encima del precio de compra cuando se llega al 10%, para por lo menos cubrir comisiones si la operación sale mal.

Saludos

Lo dejo a vuestro libre albedrío. Si yo no lo hago es por algo… que a mi tampoco me gusta devolver nada al mercado

😉

Es que el sistema de javier sube el stop loss un 1% cuando cierra en viernes con una ganancia del 10% para evitar eso. A mi me ha pasado también pero se quedó en un 9’65% desde la compra y jode pero que le vamos a hacer. Esto no es lo normal.

Javier crees que con la vela de hoy parece rebote o pura volatilidad por las bajadas?

Gracias

Yo creo que en algún momento terminará el I2, bastante más pronto que tarde. Ayer en Bolsalia lo comenté por la tarde, la AD hacía divergencia, por no hablar del McClellan. Veía el rebote en poco tiempo.

Pero tras la subida vendrá el I3, y supongo que otra vez los sustos, miedos y los análisis de dobles techos, y la retaíla de pseudo indicadores que no fallan para detectar techos.

Una vez la pauta esté completada será el momento de estudiar la AD y la posible continuación del mercado alcista de largo plazo.

Hola Javier,aprovechamos estos rebvotes para deshacernos de algun largo que no haya saltado stop? O aguantamos?

Tengo AMGEN,compradas a 126,30 en beneficios (accion y sector fuerte), pero no se si salir ya de la posicion, esperar unos dias mas para vender mas arriba, o tragarme otr mazazo con el impulso 3 bajista mientras no salte stop.

Gracias

Insisto un poco en la técnica de salida: mantener mientras no salte stoploss o bien mantener mientras no genere fallo técnico (debilidad sectorial, de valor, Riesgo Stop excesivo o bajo CPM).

Sobre AMGEN el sistema lo lleva desde hace mucho tiempo (16 diciembre 2011) y ha aguantado los embites. Pese al retroceso que lleva, sigue mostrando todos los elementos técnicos favorables. Entiendo que cueste mantener estos valores cuando ves que el mercado se puede ir otra vez hacia abajo, pero las reglas son las que te comento. Tu siempre puedes hacer lo que estimes oportuno.

Hola Javier,

hay algún ETF inverso del Ibex que nos puedas aconsejar para cubrir cartera en su momento…?

Muchas gracias.

Saludos

Te aconsejaría CFD bajista sobre índice. El ETF tiene muy poca liquidez.

Hola Javier,

¿Que tal el valor AIT del NYSE para abrir un corto esta semana que entra?

Saludos

AIT Ha sido venta en corto con stoploss en 48,72 dólares.

¿Te refieres a la semana pasada o a esta que empieza?

Me refiero a la semana pasada, pero está casi en el mismo valor de venta, por lo que es admisible.

Hola Javier

El rebote que esperamos se confirma con la AD +20 y el final seria en el 80?

Un saludo

Pasando +20 tiene altas probabilidades de producirse, se confirma con el paso en +50.

Hola Javier,

Ya leo por segunda vez que el indicador Koncorde no es más que un CCI (área verde) al que se le acompla el volumen (área azul), por lo que es una aberración utilizarlo para seguir la mano fuerte.

A tí qué opinión te merece?

Repito que es lo que yo he leído en foros, hasta ahora lo he utilizado como siempre, pero al comprobar que realmente da las mismas lecturas que CCI más volumen me he vuelto un poco suspicaz.

Gracias

Al final hay que ser prácticos con los indicadores y herramientas técnicas. El resultado que da para apoyos en tendencia es bueno, generando beneficio, aunque para las fugas no es necesario ya que tenemos otras herramientas técnicas que suplen su valía.

Aquí ya depende de cada uno que lo emplee o no. Al ser un indicador de autor, quizás deberías consultarlo con él.

Un saludo.

Hola Javier, ¿ qué opinas de comprar acciones de shire después de la no compra de abbvie?

Gracias

Shire es para estar fuera ya que no genera ni compra ni venta a corto al estar en el rango medio entre el máximo y el mínimo anual. Lectura plana.

Hola Javier. ¿En qué momento sueles cubrir cartera en los retrocesos de impulso con algún corto, cuando la adn pierde 80 o esperas a que pierda 50 confirmando? Quizás sería mejor abrirlo al perder 80 para que no esté tan iniciado el movimiento pero no sé lo que dirá el testeo del sistema. Gracias!

Siempre es mejor con el impulso finalizado, es decir, perdiendo +50.