Como cada semana, analizaremos el S&P500 desde el punto de vista de la amplitud de mercado. Aunque la mm30 semanal ya sabemos que es bajista y que por tanto poco se puede esperar de este y de la mayoría de índices, estaremos atentos para en caso de que haya señales nuevas, comentarlas. En la mayoría de las veces no se vende en el máximo ni se compra en el mínimo, sin embargo si hay tendencia se consigue ganar y hacer mucho dinero. Todavía hay alguno que no se convence de la línea A/D… bien, supongo que para gustos están los colores y los indicadores.

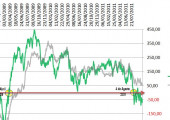

Indicadores de amplitud hay una lista cada vez más grande, sin embargo nosotros sólo nos fijamos en la A/D (en zaul), su capacidad por hacer nuevos máximos o mínimos y en la media de 150 días o 30 semanas ponderada (en rojo). Además, hacemos la media simple y exponencial de la resta A-D, lo que Weinstein llamó como Momento de Mercado (en gris).

Pendiente de la MM150: Marcado con un círculo en amarillo, está el momento en el que gira o da la señal de giro de mercado en el medio plazo. Cada vez que esta línea verde está por debajo de cero, quiere decir que la MM150 está con una pendiente negativa, esto quiere decir que son menos los valores que suben frente a los que bajan y que por tanto el mercado está apuntando hacia el sur, con bastantes probabilidades de que así siga siendo.

Actualmente anda por -60 y tomando más debilidad. Es factible que en este periodo esté algún tiempo más mientras se va definiendo la tendencia. Algunos analistas contrarians opinan que el mercado es alcista… bien, si su manera de analizar el mercado es siempre llevando la contraria incluso a los indicadores más evidentes, quizás debamos ser nosotros contrarian a los contrarians.

A/D: Está cerca de romper su soporte, aunque es cierto que aún no lo ha hecho. El momento claro de meter el corto fue cuando tocó la MM150 bajista el 30 de agosto. Aunque el momento de mercado Weinstein aún no está por debajo de cero y por tanto aún puede haber algún momento de duda, la señal anticipada de fin de mercado alcista se generó el 4 y el 30 de agosto. Ahora sólo falta la confirmación del Momento.

Si miramos la amplitud según el volumen, es decir, medir el volumen de las acciones que suben frente al de las que bajan, la señal es mucho más clara. Poco volumen de subida en todo el rally desde 2009-2011 y de nuevo otra caída en agosto de manera clara. Aunque este indicador no lo muestro, estoy en fase de estudio. Este indicador anticipa nuevas caídas, lo estudiaremos la próxima semana.

Momento de Mercado: Creo que cuando alcance el nivel de +0 o ligeramente en negativo, el mercado desarrollará un rebote de cierta entidad que coincidirá con toque de soporte en 1022 del SP500, con un climax vendedor de mercado y el famoso tercer impulso baijsta, en el que tratarán de coger a los bajistas (algo como en mayo de 2008).

Ese momento dará ocasión para los caza gangas y generará una subida que posteriormente se podrá aprovechar. De todas maneras como es adelantar acontecimientos, de momento lo que tiene que quedar claro es que la amplitud es negativa, la MM30 es negativa y por tanto hay que seguir mirando el mercado desde el lado vendedor. Seguir fuera si sólo compramos, y aprovechar rebotes para vender.

Hola Javier,

Aunque no sueles hablar de los spreads, me gustaria saber tu opinion sobre el oro/platino. Desde el año 1991 (mi grafico de stockchart no abarca más) siempre que ha llegado a estos niveles de sobreprecio del oro respecto al platino la caida ha sido considerable. ¿Como ves ponerse corto en oro y largo en platino?

Un saludo y gracias anticipadas

Grafico Oro/Platino:

http://stockcharts.com/h-sc/ui?s=$GOLD:$PLAT&p=W&yr=20&mn=7&dy=0&id=p56400244024&listNum=1&a=245099132

Para Rafa:

No te puedo decir demasiado acerca del Oro/Platino porque no lo sigo y no sé cómo es la relación a lo largo de los años. Prefiero seguir el Oro y su influencia sobre el resto de activos.

Sobre cortos en oro, está haciendo el techo y la burbuja podría haber llegado a su auge, más que nada porque el aspecto del dólar también está cambiando. Por tanto, ponerse cortos en oro porque posiblemente caiga más que el platino… bueeeeno, resulta algo más enrevesado de lo que me suelen preguntar y es probable que funcione, pero reitero: yo miraría por separado ambos gráficos y los dos están tornándose bajistas.

Buenas noches, Javier:

¿Qué opinas de la divergencia alcista en semanal que Uxío Fraga ha detectado en el indicador NH-NL del NYSE?

Intento ponerte a continuación la imagen que nos da en su boletín, al que estoy suscrito.

En su opinión, podría estar anunciando una importante subida (no habla de rebote).

Para Santi:

Para mí una divergencia bajista es cuando nuevos mínimos en un activo no son acompañados de nuevos mínimos en un indicador. No veo nuevos mínimos en la bolsa y por tanto no hay divergencia. Otra cosa es que Uxío quiera advertir de una posible situación futura, pero a día de hoy no existe la divergencia porque no se cumple la condición básica.

Yo sigo creyendo que la onda como bien dice y justifica Javier, es bajista, con rebotes falsos.

Saludos.

Para Federico:

Es mi hipótesis de mercado. Veremos si tengo razón o no.

Buenos dias,

queria comentar un tema que no entiendo, el otro dia leía qie habian extendido la prohibicion de abrir cortos indefinidamente, y en muchos blogs leo de la posibilidad de abrir cortos, estrategias vendedoras en algunas acciones… ¿Podrias comentar si la prohibicion de cortos solo es en algunos productos o como funciona?

saludos y gracias.

Para Jaume:

Están prohibidos los cortos financieros y aseguradores, no los industriales, retailers, aceros etc etc etc… es sólo una mínima parte del mercado.

Buenos días Javier.

El otro día le aconsejabas a una chica creo recordar algo asi como que, en estos momentos no eran tiempos para invertir en bolsa, por lo menos en 1 y medio aproximadamente. La cuestión se me plantea en que ¿si estamos en un mercados bajistas y así lo hace indicar los diversos indicadores, el por que no recomendar abrir posiciones cortas ya que eres partidarios de ir en favor de la tendencia?. Eso por un lado y por otro es que le aconsejabas comprar o mejor dicho diversificar su cartera con Bonos a 10 años con una rentabilidad del 5,1%, ¿No crees que es mucho tiempo,10 años, para tener el dinero casi parado pudiendo pudiendo abrir largos o cortos según nos digan los indicadores?, puesto que en los depósitos son de año en año y no hay tanto diferencia entre rentabilidades, pero si en cuento a tiempo, 1 año vs 10 años.

Un saludo y muchas gracias.

Para Antonio:

Por lo general no recomiendo a personas inexpertas posiciones bajistas o cortas porque requieren una mayor precisión y conocimiento. Tu y yo sabemos que se puede ganar a la baja, pero los movimientos son rápidos.

Sobre los bonos a 10 años, se pueden vender cuando quieras. Si no, hay depósitos al 4 y al 4,5% por 1 año. Esto ya va en función de cada uno. Yo tengo de los dos y sí, también tengo cortos especulativos en índices.

Saludos!

Muchas gracias Javier. Esa eran las dudas que tenía.

Un saludo.

De nada. Pregunta cuanto quieras y todo lo que dudes.

Para Santi, y sin ánimo de meterme donde no me llaman….te cuelgo el resumen de Uxío.

Lo que comenta de esa divergencia no es mas que una probabilidad, que se anularía con la ruptura del último mínimo del SP (1.100)y visitando los 1.000 puntos, mas o menos creo que es la misma interpretación que hace Javier…o eso creo.

En resumen

No podemos saber con certeza qué hará la Bolsa, pero sí podemos saber qué está haciendo y actuar en consecuencia.

Resumen de Uxío fraga.

¿Es momento de comprar? No. La Bolsa ha estado bajando y, de momento, no se ha puesto a subir.

¿Es momento de ponerse corto? No. Como hemos visto, eso tendría sentido si tocamos los 1000 puntos (aproximadamente).

¿Y de qué es momento? Pues, ya que estamos en un entorno lateral de alta volatilidad, es momento de especular a muy corto plazo, por impulsos. O, para aquel que no se quiera complicar la vida (muy recomendable, por cierto), es momento de mantenerse al margen.

Espero que todo esto te haya aclarado un poco. No pretendo adivinar el futuro. Lo único que pretendo es que tú veas cómo evalúo lo que sucede para que tú puedas hacer lo mismo siempre que quieras.

¡Un abrazo!

Gracias Salva por tu opinión y aclaración.

Alfayate, me lo anoto XD.

Jejeje… era un guiño 😉

Ya sabes como nosotros que el factor dinero es positivo, ahora bien… los indicadores siguen diciendo que «pabajo». Ya veremos.

Buenas noches, Javier:

Me desconcierta un poco tu respuesta a mi consulta sobre la divergencia que detectaba Uxío en el NH-NL, ya que dices que tú no ves divergencia bajista, cuando tanto yo como Uxío hablamos de divergencia ALCISTA (el precio baja, o está lateral, como es el caso, mientras el indicador sube claramente).

Para Salva: gracias por tu intervención. El informe de Uxío habla de varios temas y, efectivamente, su resumen final, que reproduces, sintetiza su postura: de momento, al margen, o pequeñas escaramuzas de corto plazo para los más inquietos; pero como a mí me interesaba la opinión de Javier sobre ese indicador,el NH-NL, por su posible «parentesco» con el A/D,y sobre todo sobre la divergencia, divergencia alcista, aviso de «posible» rebote, me centré en esa parte del informe, y no en el resto, lo que reconozco que podría inducir a pensar que Uxío es alcista, y no era esa mi intención.

Reproduzco la parte del informe de Uxío, que quería compartir con Javier y demás lectores de este blog. Cito:

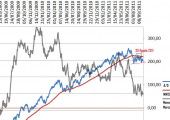

«¿Qué más pistas tenemos?

Tenemos al indicador de amplitud NH-NL, uno de los mejores aliados cuando el futuro es turbio y difuso, como ahora.

Este indicador habla del número de valores que toman la iniciativa alcista o bajista, haciendo nuevos máximos o nuevos mínimos. El indicador resta el número de unos frente a otros.

El número resultante nos da igual, lo que importa son las divergencias que forma con el S&P500. Y mira:

Aquí viene el gráfico de Uxío

Se ha formado una amplia divergencia alcista en el NH-NL semanal.

Para mi, esta es una pista importante de que la Bolsa se está preparando para una subida y, quizás, para una subida notablemente fuerte.»

Fin de la cita.

Un saludo.

Insisto Santiago: No veo la divergencia en la imagen que mandas porque no hay un nuevo mínimo en el precio.

Si lo actualizamos a hoy, posiblemente, pero en la imagen que mandas, sigo sin verla, lo siento.

En efecto creo que habrá un rebote, por final del impulso 3, pero estimo que sea en 1022. Si alguien tiene interés, que mire mayo de 2008. Es el impulso 3 del mercado bajista 2007-2009.

Gracias por tus aportaciones.

Buenas!

pues viendo hoy el grafico en stockcharts, parece que la cosa ha cambiado bastante bajista, así que a ver que ocurre…

un saludo!

Hola

Si he entendido bien comentas que sobre los 1022 el S&P hará un rebote de cierta entidad para luego haber el tercer impulso bajista.

Es así como lo ves por los indicadores.

Gracias y un saludo

Si Javier, esa es la previsión. De todos modos lo iremos viendo semana a semana.

Buenas javier, hablas de 3º impulso bajista,algo me perdido lo has publicado en la web?Un saludo!

Estaba todo en comentarios.

De todos modos ahí lo tienes. Estamos en el 3F. En cuanto pasemos de nuevo el +20 en el indicador de AD normalizado los caza gangas pueden entrar. Pero ojo, sería un rebote de momento.