Puedes consultar este gráfico en tiempo real aquí>>>>

Puedes consultar este gráfico en tiempo real aquí>>>>

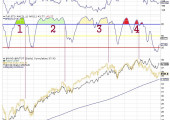

La amplitud sigue fuerte con una AD que logra nuevos máximos cada día. No obstante la distribución de los impulsos suele estar bien marcada en tiempos y en profundidad y está anunciando «precaución». La teoría dice que todos los impulsos 2 y 3 deben quedar sus máximos por encima de los precedentes, y en tiempos los impulsos duran entre 1 y 3 meses a veces un poco más (impulso extendido). Si quieres saber más te recomiendo encarecidamente la lectura de mi último libro «Enséñame la pasta: en busca del Market Timing».

El Momento de Mercado (primera ventana), mide el grado de la pendiente de la AD en 200 periodos (SMA200 de A-D) y éste sigue muy por encima de +0, esto india que hay muchos más valores subiendo de los que bajan en promedio de 200 días. El mercado es claramente alcista de medio plazo y así será mientras no pierda cero. La principal señal bajista de este indicador (cuando se produzca) vendrá de una caída desde lecturas altas a cero.

La ADn (segunda ventana), mide el momentum o la rapidez de la subida actual con las precedentes. Sigue marcando niveles por encima de +80 y tras dos avisos, insiste en seguir avanzando. Este indicador es la base para poder contar impulsos y ondas de Elliott y por tanto es muy importante. Mientras no pierda +50 no pasaremos al siguiente impulso. Cuantas más pérdidas de +80 tenga más ínestable será la subida. Llevamos dos por lo que en teoría no debería quedarle mucho más recorrido al alza, en teoría. La sobre-extensión del impulso la he marcado con el símbolo «>«.

El NYSE y la AD marcan lecturas a tener en cuenta (ventana tercera). Por lo general la AD suele anticipar los movimientos del NYSE y así cuando la AD rompe máximos, suele ser un muy buen síntoma para el NYSE, un índice que a pesar de todo es manipulable y sesgado por los valores que más ponderan. Ahora mismo no nos dan información relevante ya que el impulso ya comenzó hace ya caso 3 meses.

Puedes consultar este gráfico en tiempo real aquí >>>>>>

Puedes consultar este gráfico en tiempo real aquí >>>>>>

El estudio del Summation y del Oscilador McClellan es clave para determinar los finales de pautas alcistas (9-13 meses) y afinar más entre cada impulso (1-3 meses) respectivamente. El Summation determina cuándo una tendencia de medio plazo está finalizando y suele ser premonitorio de grandes avances o caídas. Actualmente pasó su máximo precedente por lo que invalidaría la divergencia bajista (punto b) de corto plazo que se estaba formando, aunque ojo con la de largo plazo. No ocurrió lo mismo en el punto a.

Por otro lado, el Oscilador McClellan no tiene una lectura de sobrecomprado y no está por encima del nivel del +90 del oscilador ajustado. Por tanto tampoco denotaría una caída inminente.

En conclusión: El mercado sigue sobre-extendiéndose en el desarrollo de su impulso 3 y esto no lo considero que sea bueno. Es mejor que desarrolle ascensos en pautas alcistas de 1-3 meses y completas de 9-13 meses que podemos estudiar y afinar que no en un impulso suba mucho y genere salidas anticipadas por nuestro método. Pero en ocasiones el mercado es como es, no como nosotros queramos que sea.

En mi operativa he liquidado acciones y sólo mantengo ETFs por sistema (que no se ven influídos por el Market Timing). El que se haya quedado con sus acciones que ajuste stops a mínimos de la semana pasada o aproveche estas subidas porque creo que el mercado se mueve en una situación de sobre-extensión y podría pasarle como a una goma elástica, que luego la caída es mayor y desde más arriba.

Suerte con tus inversiones y recuerda que las opiniones aquí expuestas son mías exclusivamente y no representan ningún asesoramiento financiero: Javier Alfayate.

El detalle de la anterior pauta alcista 9-13 meses que se desarrolló de una manera ejemplar es el siguiente:

El mercado está dopado por la Unión Europea, por la FED, y ahora por el Banco de Japón, quizás sea esa la causa por la que su comportamiento está resultando inesperado. Antes por el rumor de que pudiera ocurrir, y ahora por los efectos de lo ocurrido.

Muy buen estudio y gracias por tus enseñanzas

Javier, por que dices que los ETF,s no se ven afectados por el market timming ?

Para Jose.

Queria decir que la estrategia de Inercia Alcista (que emplea ETFs) no se ve determinada por el Market Timing ya que va alternando ETFs a medida que se comportan mejor o peor.

Para Jose Antonio.

El ETF si se ve afectado ya que replican a activos. Laestraregia de inercia no.

Hola,

Por favor, ¿puedes explicar un poco más lo que quieres decir con: «…sólo mantengo ETFs por sistema (que no se ven influídos por el Market Timing»?

Gracias,

Jose

Es decir, Javier, si lo entiendo bien, los sectores van tomando relevos independientemente del market timming. Eso está claro, pero entiendo que al final del impulso cuando haya una corrección, los que estén en ese momento a la cabeza corregirán también, menos que los demás pero corregirán, es así? Entonces si uno no está ya dentro y en ganancias entiendo que no es momento para entrar ni en el mejor ETF. Muchas gracias.

Para Guido:

A ver… una cosa son los sectores, que en efecto tienen sus ciclos y puede que haya algunos que caigan mucho menos, y otra cosa es tener un listado de ETFs variados (bonos, materias primas, bolsa, bolsa inversa, inmobiliaria…) que tienen comportamientos dispares en el tiempo y puedes ganar dinero aunque la bolsa caiga. Esa es la gracia de escoger una buena diversificación de ETFs en la estrategia de Inercia Alcista. Por eso digo que pueden escapar del control del Market Timing.

Hola Javier.

Gracias por compartir este análisis con nosotros, pero sobre todo por esto «El detalle de la anterior pauta alcista 9-13 meses que se desarrolló de una manera ejemplar». 🙂

Un saludo.

Me alegro Benito. Creo que se ve muy claro, verdad?

Es verdad, menudo lapsus, no se por qué estaba yo con la mirada estrecha pensando sólo en los ETFs que replican sectores…

No pasa nada Guido. Es lo primero que se piensa.