Sois bastantes los que me mandais mensajes advirtiéndome sobre el HCH de muchos de los índices mundiales y de sus implicaciones bajistas. Lo sé, os lo agradezco por los avisos y análisis que mandais a mi correo. Voy a plantearos la otra posibilidad que manejo, que aunque le doy un 10% de probabilidad de que se produzca, yo os la transmito para que la tengais en cuenta. Que nadie se piense que soy bajista, soy alcista moderado o medido. Sigo pensando que lo peor se ha visto y que con la situación bonos-bolsa, antes de fin de año nos queda otra subida importante, pero bueno, igual soy un cabezón sin redención posible.

Esta posibilidad que os muestro seguidamente, es una posibilidad que aunque remota, daría confirmación a una vuelta de mercado. Cuando más se parezca a la última onda del mercado bajista del 2000, mucho mejor, pero en este escenario, tampoco se contemplan perforación de mínimos, al contrario que muchos agoreros, que sitúan al ibex en zonas de 5.500 o incluso de 2.900 para los próximos meses o años. Bueno, ahora mismo yo estoy con un 20% de mi cartera en el lado largo, tampoco hay que arriesgarse en exceso: si estamos equivocados perderemos poco, si acertamos, algo ganaremos y acumularemos con la señal alcista confirmada, creo que es lo que hay que hacer.

CAÍDA 2000:

La caída se produjo en 4 super-ondas, en donde la cuarta super-onda, apenas descendió 1.000 ptos desde los mínimos precedentes, muestra de debilidad creciente en la tendencia bajista imperante. Pero la clave estaba en ese giro de la mm30 y en la superación de la resistencia marcada con línea gruesa verde oliva. La duda que me plantean algunos lectores, es si estamos entre la 3 y la 4 o realmente estamos ya al final de la onda bajista 4. Bueno, yo creo que estamos al final de la onda 4, y aunque puede hacer un recorte que lleve al Ibex a zona de mm30, o en 8.900 o 9.000, creo que no pasará de ahí.

¿Por qué afirmo esto? Si en la onda 3 se supera la mm30, para luego seguir cayendo… si, estamos de acuerdo en que se supera, y ahí alguien pudo ponerse largo pensando que lo peor ya habría pasado, y le hubieran dado «pal pelo». ¿Por qué la situación actual es diferente a la onda 3 y estamos ya en la 4? Mis argumentos son los siguientes, y os los expongo en el gráfico siguiente de la CAÍDA 2007:

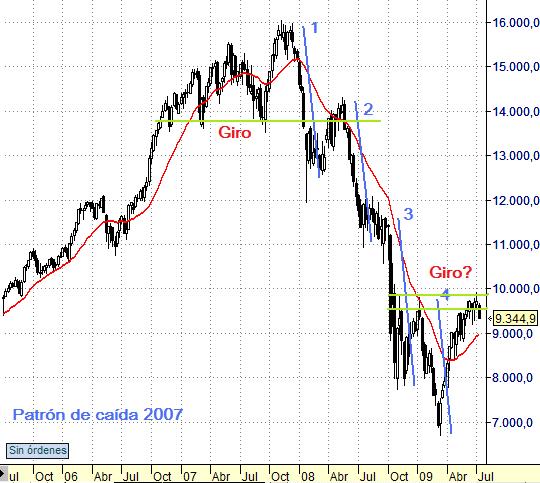

CAÍDA 2007:

Sigo pensando que un giro alcista con la pendiente actual de mm30 (situación actual), no es propio de un entorno lateral-engaña toros, propia de la onda 3 del patrón de caída del 2000. Esa mm30 tan alcista que presenta elIbex, me recuerda mucho al Giro del Ibex durante el 2003. En esta situación, el índice se apoyo repetidas veces en esta misma media para finalmente romper las zonas de los 6.800 y escapar al alza, caso muy parecido con el actual: lo ideal para que la analogía se cumpliera, sería un apoyo del Ibex en zonas de 9.000-9.100 para irse arriba y superar el 9.850, momento en el cual se podría comprar más tranquilamente y aumentar la exposición al 70-80% de cartera desde el 20% actual.

Si os fijais, la única diferencia entre el patrón del 2000 y del 2007, es la rapidez en la que se desarrollaron los impulsos bajistas. Incluso en la proporción, son sorprendemente parecidos. Este análisis de analogías, también lo sustento con la situación DEFCON o de la evidencia, que continuamente me muestra que en el medio plazo, las caídas podrían estar apunto de finalizar y por tanto es difícil imaginar un entorno de Ibex por debajo de los 7.000 ptos, aunque las noticias económicas sean muy malas, uno diga que el SP500 se va a los 500 ptos, y el otro que el paro se situará en el 22% con un déficit del estado en el 12%. Eso es ruido, lo importante es el mercado y su forma de oscilar.

Asi pues, que el SP y compañía están débiles y marcan caídas del 7-9% por HCH, puede ser.. y seguramente el Ibex por tanto reaccione a la baja, pero como digo, hasta 8.900-9.100 queda entorno al 4-6%, por tanto, en todo caso, espero que el Ibex se siga comportado mucho mejor que el resto, excepto los asiáticos, que van como una moto. Así es como veo el panorama nacional y por eso soy tan reacio a los cortos: para mí que el medio plazo ya es alcista, aunque pueden venir curvas y turbulencias, lo normal sería que el mercado recuperara brío, para finales de año rondar los 10.000-10.400 e iniciar la tan esperada recuperación.

Como despedida, os dejo uno de los indicadores DEFCON, o de la evidencia que apoya mi tesis de que estamos en el final de la onda4 del patrón 2000, o al final de las caídas:

Este gráfico es bastante aclaratorio. Estudiadlo y si alguien tiene dudas, no dude en preguntar o comentarlo aquí. Esta teoría de mercado es la que estoy desarrollando en la parte2 de «aleta de tiburón: tácticas de un operador en bolsa«, que se llamará la «la bolsa evidente: ciclos y relaciones entre subyacentes».

Mirando el libro de Weinstein hecho en falta: La confirmacion del suelo del mercado global por las lineas Ascenso/Descenso; el aumento de volumen al final de la Primera Etapa;si ya estamos al principio de la Segunda Etapa la salida de la base tambien se ha hecho sin volumen. Y por ultimo¿Quien se puede creer los resultados de los «Stress Test»?

Como soy muy novato me gustaria que comentaras si mis miedos son infundados. Muchas gracias Adam

Bueno… aver, lo que comenta Stan sobre las A/D o Advance/Descend Lines a mi me suena un poco a ciencia ficción, me explico: los ejemplos que pone, unas veces se cumplen, otras veces no, y tal cual lo explica.. no se, yo no em fio demasiado. Al respecto hago una mención en el libro, pero a mi sinceramente, en un techo sí me parece un indicador bueno las A/D, pero en un suelo, no tiene por qué. En 2003 sin ir más lejos, subían 3 valores grandes, mostrando una A/D floja, y sin embargo se llevaron al mercado arriba. Creo por tanto que ese indicador va mejor en los techos que en los suelos.

La base creo que SI se ha hecho con volumen. Si te fijas, en el Dow como en el SP o en el Ibex, los mínimos se produjeron con volúmenes muy elevados, que después han pasado a ser normales, pero no débiles. Ahora, se cae con poco volumen, buena señal, pero ahora si se da un rebote o continuación de la tendencia, OJO al volumen, deberá ser creciente.

Por último: los stressTest: pues son una chorrada más que se sacan de la manga, como los brotes verdes y demás. Yo no doy la menor credibilidad a dichos datos entre otras cosas porque el que informa es una parte interesada. Que las cosas van mal o muy mal, si… ahora bien, que las recuperaciones se han producido justamente cuando todo iba muy mal o fatal, también, por tanto ya dije hace unos meses que en lo peor de la crisis sería cuando rebotaría el índice, y parece que incluso se adelantó. Ahora igual: seguirá gente diciendo cosas muy malas de la economía y volverá a rebotar y dirán que todo está muy manipulado y tal… pero al final cuando la gente no vende o ya no le quedan acciones, pues con poca compra se sube al mercado, esa es la realidad.

Yo te diría que te centraras en mm30, volumen, RSC y sectores, y lo demás es ir poco a poco siempre con una correcta gestión de capital, que insisto: es importantísimo: seguimos con un porcentaje de ganancias del 30% porque en los momentos complicados de mercado perdemos poco, mientras que cuando el mercado es tendencial se acumulan grandes negocios. Pero vamos, si se tienen dudas, lo mejor es seguir dando tiempo al mercado.

Los sectoriales y los bonos están todos en VisualChart y en ProrealTime. Dime qué de las dos plataformas empleas y te lo comento. Si quieres mandarme un mail, como veas.

Me alegro que te haya gustado el análisis.

Javier, serias tan amable de comentar donde se pueden ver los graficos sectoriales y del bono.

Gracias, y como siempre, me parece un análisis con gran razonamiento y dejando de lado las noticias o RUIDO, como tu bien lo llamas, y del cual es dificil dejar de lado.

Gracias por el blog.

Quisiera comentarte que soy incapaz de encontrar los índices sectoriales tanto en VC como en PRT.

Con el RSCMansfield lo mismo.

Saludos

Ok Jesús, si quieres dame tu mail y te digo cómo. De todos modos voy a poner un mensaje en el blog, porque veo que sois muchos los que ya me lo estais pidiendo.

En cuanto al RSCMansfield, está en VidualChart, pero debes acudir a su página, bajarte este indicador, y compilarlo para poder incluirlo en ti plantilla de análisis.

Hola Javier, yo también ando intentando poner los índices sectoriales en el PRT, pero nada, no los encuentro por ningún lado. Si me pudieras indicar como llegar a ellos te lo agradecería. Un saludo y gracias.

Igual los de PRT te pueden indicar algo.. o quizás aún sigan diciendo que no tienen los gráficos sectoriales. Si pruebas con las siglas, puedes conseguir unos cuantos.