Puedes consultar el gráfico en tiempo real aquí>>>>>>

Puedes consultar el gráfico en tiempo real aquí>>>>>>

El gráfico de amplitud del mercado USA sigue en modo correctivo y aunque algunos se preocupaban por saber qué hacer en caso de que la ADn recuperase de nuevo el +80, creo que no hay que preocuparse por el suceso infrecuente, sino esperar que el guión se cumplirá y que antes de iniciar el Impulso 4 el mercado deberá retroceder y la amplitud marcar señales de sobreventa, punto clave en la compra del último arranque alcista del mercado, no antes.

La ADn vemos que vuelve a dirigirse a la zona roja delimitada por su nivel de +20 y es allí o en las inmediaciones (+30) cuando debería generar la señal de fin de corrección. Como vemos, la mm200 del NYSE puede servir también de nivel de soporte lo que generaría un final de corrección tras una bajada adicional del 2-3%. La ADn y la sma200 (mm200 en el gráfico) se deben combinar con la señal del Oscilador McClellan, que es el que definitivamente puede decirnos que la corrección finalizó justo antes o muy cerca de los mínimos relativos.

Puedes consultar el gráfico en tiempo real aquí>>>>>>

Puedes consultar el gráfico en tiempo real aquí>>>>>>

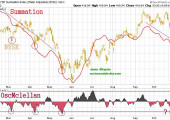

El Summation (línea roja) sigue descendiendo diciéndonos que la fuerza que mostraba antes el mercado con una mayoría ascendiendo está desapareciendo. Ahora parece más bien que son pocos los que sostienen los precios y eso es el principio del final de una pauta alcista y puede que hasta de un mercado alcista de medio y largo plazo. Lo normal es que siga cayendo mientras finaliza la corrección. El nuevo máximo que alcance en un hipotético Impulso 4 será menor al anterior y completará la serie de divergencias bajistas con un «quiero pero no puedo» del mercado.

El McClellan Oscilador estamos esperando que toque o se acerque a su nivel de -90, zona donde seguramente se dará el clímax vendedor. Para esto debemos ver un par de días muy bajistas en los que la bolsa pierda 2-3%. Este pánico momentáneo es el momento ideal de la compra ya que pocos aprovechan esos recortes para entrar en medio de una pauta alcista como la actual. De acuerdo que no sabemos si durará mucho más, pero como he mencionado antes, parece que el mercado tras el retroceso actual podría hacer un último esfuerzo para lograr máximos históricos, nivel donde no tendríamos que tener nada en cartera.

En resumen: esperar a que el S&P500 finalice su corrección y alcance sobreventa (mirar OscMcClellan, sma200 y ADn) para confirmar el Impulso 4. Los activos que yo escogería para un último estirón sería ETF SPY S&P500. Paciencia y buenos alimentos.

Si quieres conocer más acerca de la amplitud de mercado y sobre cómo puede ayudarte en tu análisis de bolsa puedes consultar mi libro «Enséñame la pasta: en busca del Market Timing«.

Buenas Javier!

Estoy dando un repaso a tu preciado libro «La bolsa evidente» y te propongo, al igual que haces un repaso a la amplitud de mercado y a los otros sistemas, hacer un repaso a la «galaxia económica» para ver si hay alguna señal evidente de peligro que nos pueda dar alguna pista para el medio plazo.

¿Cómo están los tipos de interés?

¿Cuál es la evolución del CRB y de la inflación?

¿Evolución de los bonos y sus rentabilidades?

¿En qué punto se encuentran las divisas (Dollar Index)?

¿Evolución de la bolsa y sus dividendos?

Un saludete!

Ok Sergio… este fin de semana repasaremos la amplitud de mercado. En resumen seguimos esperando la principal señal de debilidad que vendrá cuando la rentabilidad de los bonos ascienda (su precio caiga en picado). Todo esto influencia al resto de activos (dólar, materias primas CRB, bolsa etc).

Saludos!

Hola Javier, en tu contestación a Sergio no se se he entendido bien, me ha parecido leer que un subida en rentabilidad de los bonos es perjudicial para las bolsas, ¿es eso así?, yo habia pensado que la rentabilidad de bonos y la bolsa estaban positivamente relacionados.

Un saludo

La relación de bonos y bolsa hay que tener cuidado con ella porque tendemos a generalizar. Por la web se ve a muchos analistas y gente diciendo que son inversamente proporcionales y que si sube el bono baja la bolsa. A mi me interesa el medio plazo y cuando el precio del bono cae no anuncia cosas buenas para la bolsa (aunque en ese día suba la bolsa).

Así que una subida de rentabilidad por ejemplo del 1,5 al 4,0% es profundamente negativa para la bolsa ya que de repente la deuda es más rentable que el dividendo de la bolsa y se genera el trasvase de capital de un mercado a otro (es la explicación del flujo del dinero que trato de enseñar en «La Bolsa Evidente»). Así que ojo con pensar que en el proceso en el que el bono pasa del 1,5 al 4,0 con una bolsa subiendo es una señal positiva. En realidad es todo lo contrario, aunque con el subidón de la bolsa no nos demos cuenta. Es el paso previo a un mercado bajista. Así ha ocurrido en la gran mayoría de caídas o mercados bajistas.

hola javier,tengo acciones de popular desde hace tiempo y la verdad que nose que hacer si ir a la ampliacion o no o un 50%,dame un consejo por favor,que harias tu,un saludo

Para Jose:

Yo no acudiría a la ampliación porque te dan más y más papeles diluyendo el valor real. Yo no estaría en un valor bajista y débil, aunque a las bajuras a las que estamos quizás ya no te interese hacer demasiado. Yo vendería y no le daría más vueltas… pero no te fustigues por ello. Fallos tenemos todos, lo importante es aprender de ellos.

Buenas tardes Javier,

el pasado 29 de julio compré Visa a 129,30€ y el 5 de agosto Taubman a 79,50€. Ambas con la intención de invertir a medio plazo. ¿Crees que debería deshacer posiciones y vender?

Para Miguel:

Apunto para analizar TCO, VISA junto con CAT de otro lector.