Ayer, alguien preguntó sobre las estadísticas de las fugas deluxe. Al margen de lo que pueda pensarse de si son convenientes, tienen rachas de pérdidas etc etc.. los datos son los datos y a día de hoy bate al índice, que es lo que se debe buscar en un sistema. Haciendo una prueba con un stop medio al 10% y un riesgo por operación del 2%, el drawdown en los últimos 10 años del sistema deluxe en el Ibex fue del 14,3% vs 56% desde máximos que tiene el Ibex. En cuanto a las ganancias, por años:

Ayer, alguien preguntó sobre las estadísticas de las fugas deluxe. Al margen de lo que pueda pensarse de si son convenientes, tienen rachas de pérdidas etc etc.. los datos son los datos y a día de hoy bate al índice, que es lo que se debe buscar en un sistema. Haciendo una prueba con un stop medio al 10% y un riesgo por operación del 2%, el drawdown en los últimos 10 años del sistema deluxe en el Ibex fue del 14,3% vs 56% desde máximos que tiene el Ibex. En cuanto a las ganancias, por años:

2002 -5,92% vs -28,11% del índice

2003 +3,22% vs +28,17% del índice

2004 +29,67% vs +17,37% del índice

2005 +122,30% vs +18,20% del índice

2006 +130,55% vs +31,79% del índice

2007 +178,75% vs +7,32% del índice

2008 +16,22% vs -39,43% del índice

2009 -3,24% vs +29,84% del índice

2010 -8,94% vs -17,43% del índice

2011 +26,28% vs -2,64% del índice (datos provisionales a mediados de julio)

Todo este estudio se ha llevado a cabo para la confección del sistema deluxe en Enséñame la pasta. Es lógico que justo cuando el mercado gira, el sistema al depender de la tendencia, no consiga mejorar al índice. Sin embargo se ve como a partir del año de instaurarse la tendencia, el beneficio sube y se incrementa en la medida que se prolonga la tendencia alcista.

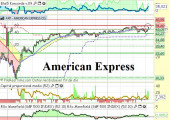

Los valores del NYSE que actualmente dan señal deluxe son: FTI Consulting, Fomento Economico Mexicano, Sensient Techs, American Express, Ultrapart Participaçoes y Nstar. Es muy posible que esta lista varíe en función de si las acciones consiguen hacer la fuga y separarse demasiado de su MM30 como para que ya no supongan una compra ideal o deluxe (lógicamente cuando se genera el avance, ya no es interesante la acción, sólo mantenerla pero no comprarla).

El stop genéricamente siempre por debajo de la MM30. Ya sabes que puedes medir los objetivos por impulsos o por figuras. A veces al subir libres las acciones no se pueden trazar objetivos. En ese caso hay que sincronizarse al máximo con le mercado y cuando de señal de peligro, liquidar. Estos valores propuestos son en respuesta al comentario de un usuario que me ha pedido acciones para invertir. Ya sabes que es una opinión como cualquier otra (la mía) y por tanto debes juzgar por ti mismo las propuestas que aquí ves.

–

–

–

Hola Javier, parece obvio que existen más oportunidades de especulación en bolsas no europeas últimamente… Por eso estaría de lujo que comentaras algo sobre divisas, para intentar aprovechar a la vez movimientos en ellas. Es una sugerencia.

Un saludo!

Ok Dani. Miraremos al respecto posibles oportunidades.

Un saludo.

Buenas tardes Javier, muchas gracias por la respuesta.

Un saludo.

Ahora que todo el mundo esta alcista es cuando empieza el mercado bajista

Eso dicen Jesús.

De momento creo que aún falta algo más de tiempo para que terminen de cansar a los bajistas, luego una vez esté más libre el camino, seguramente tengan una sorpresa preparada.

Aún así, me gustaría ver una divergencia bajista en el summation AD y que al menos llegue a +500 en el ajusted (en stockcharts está disponible). Está todo un poco en el aire y me recuerda mucho a mayo del año pasado… cuando había bajistas que intentaban adelantarse y los clásicos alcistas. Si la AD vuelve a máximos, me parece que el mercado tendrá ganas para otra zona alcista, si no lo consigue, entonces no tendrá fuerzas y volverá a caer. No es cuestión de adivinar sino de actuar en consecuencia y en cualquier caso nos dará tiempo a posicionarnos.

Hola Javier, tengo una duda respecto a estas estadísticas. Mi duda es sobre si el sistema deluxe implementado únicamente es el alcista. No sé si tienes desarrollado uno bajista, pero pienso que será igual pero al revés. Y mi duda es esa, ¿estos resultados son sólo de compras?

Un saludo. Y buenas noches…que es la una, jeje.

Para Dani:

Sí, el sistema de muestra explicado en Enséñame la pasta es la vertiente alcista. No he querido hacer el lado bajista porque entonces no me cabe en el libro. Pero la haré.

El bajista Weinstei funciona muy bien, así que no dudo que el deluxe bajista sea bueno.

Bueno, tengo más de una duda en realidad… La primera la que te he planteado ya.

2-En segundo lugar ¿la evaluación de este sistema se hace suponiendo que entra en todo valor que da la señal, sin valoración humana?

3-En tercer lugar, ¿por qué de un riesgo por operación del 2%, en vez del 4,5% que creí entender que era más recomendable para empezar?

4-En último lugar, supongo que ya habrás intentado evaluar también en qué tipo de escenario es más efectivo el sistema deluxe para centrar su aplicación en dicho escenario. Esto está muy relacionado con la primera pregunta.

Bueno Javier, muchas gracias de antemano por tu tiempo, de verdad te lo agradezco.

Decirte que si las estadísticas de este sistema han sido así es un sistema buenísimo, y que ojalá en el futuro siga igual o mejorando. Aplicándole una gestión del capital buena sería una forma muy potente de multiplicar los $. Espero que te traigan muchas cosas los reyes magos…jeje. Un saludo!

Más respuestas Dani:

2) Sí, entra hasta que compone una cartera de 15 valores. Sin valoración humana, las primeras señales son las que entran.

3) He puesto el 2% del global para no complicar demasiado y no obtener resultados demasiado ostentosos que haga que la gente se piense que le vendo la moto. Con una gestión moderada se obtienen excelentes retornos.

4) El escenario ideal es baja volatilidad y tendencia alcista, porque saltan menos stops y obtienes mayores retornos, superiores en muchos casos al 100%.

De nada. Las estadísticas son esas, ahora a ver si funciona. De momento en Bolsa.com estoy haciéndole el seguimiento (con una cartera más modesta) y la seña fue en Unipapel, con un resultado regular. Supongo que será por escoger o dar entrada a valores de baja capitalización.