Que el bono no haya adelantado el crash o que incluso la amplitud de mercado haya tardado lo suyo en el DAX o en el NYSE no quiere decir que ya no sirvan para nada. Alguno, supongo que movido por la ignorancia, deshecha inmediatamente estos buenos indicadores de la economía y de la bolsa, cuando en realidad lo que nos vale es cuántas veces acertaron en el momento en el que dieron señal, no las veces que no dieron señal y posteriormente se generó un movimiento brusco del mercado.

Ni tan siquiera nuestra querida MM30 fue lo suficientemente hábil. Si salieramos o nos posicionáramos cortos cada vez que la MM30 gira a la baja tendríamos que anotar muchas menos ganancias que dándole cierto margen o cierto tino que le da el uso de un índice no ponderado (la base de la línea AD y aplicar sobre ella la MM30). Por tanto, tenemos que asumir ya que los sistemas no son perfectos y que generan rachas de pérdidas y si no asumimos esto y cuando hay un vaivén ya estamos fuera de juego entonces estaremos siempre buscando el sistema perfecto que no existe y nuestra experiencia en bolsa será frustrante.

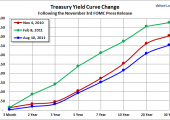

Pero este post no es un mensaje de justificación. Lo que me interesa es seguir haciendo un análisis objetivo y naturalmente que eficaz. Hoy en una de mis páginas favoritas (dshort.com), su autor comenta la relación de los bonos entre sí, la curva de tipos y como no, la relación bono-bolsa, esa relación que nos trae de cabeza hace ya unos cuantos meses.

¿Por qué la bolsa sigue cayendo mientras que la rentabilidad del bono igualmente cae y hace que virtualmente nada sea más rentable que la bolsa? Es una paradoja que en sí mismo no tiene respuesta a no ser por el extremo miedo y pánico de los mercados. Al margen de si la bolsa está barata o cara, la pregunta que debemos hacernos es: ¿dónde invertiría hoy en día el dinero del sistema, ese que está circulando pero que no se sabe dónde está? Desde luego que está comprando bonos, oro, franco suizo… pero ¿hasta cuándo? pues hasta que la recompensa sea claramente superior al riesgo de la bolsa.

Esto quiere decir que en efecto, hay dinero en el sistema pero éste se sigue inviendo en activos considerados como refugio. Esto debería cambiar en cuando el bono se acerque o incluso pierda el nivel del 2% y sea más rentable de nuevo invertir en acciones que en bonos o en oro o en franco suizo. ¿Por qué precisamente no me fio de este supuesto mercado bajista? Pues porque yo mismo he dudado entre dejar un dinero en algún ETF de esos que cogen dividendo o incluso algún ETF sobre índices que reparten dividendo. En Europa muchos superan el 5%-6% y qué quereis que os diga… el bono español da un 5% pero es que el que sea alemán recibirá sólo un 2,2%-2,0%. Creo que en este entorno sólo por factor dinero no le veo demasiaod recorrido bajista al tema, pero es una opinión personal, ya sabeis.

Así que aunque suene raro en mí (me aproveché de las cáidas de 2007-2009 al máximo) no me pondré corto por el momento ya que no me cuadra todo lo que yo espero para sacarle buen provecho a las bajadas (ciclo, factor dinero y factor psicológico). En los 11 años que llevo operando, siempre ha sido muy claro, hoy no lo veo evidente porque no me cuadra todo lo que yo espero que me cuadre. Que me pierdo las bajadas, bueno… ya podré comprar a mejor precio más tarde.