Seguimos con los análisis de fin de semana, y he considerado oportuno hacer una selección de acciones y otros valores que pueden ser de tu agrado. Estas acciones serán de EE.UU. Pero antes de nada agradecer a los lectores de este blog las continuas aportaciones, interés y apoyo a mi labor de análisis e investigación. Estas buenas acciones son el producto del trabajo de estudio teórico y de programación en PRT que hemos llevado a cabo durante estos últimos años.

Seguimos con los análisis de fin de semana, y he considerado oportuno hacer una selección de acciones y otros valores que pueden ser de tu agrado. Estas acciones serán de EE.UU. Pero antes de nada agradecer a los lectores de este blog las continuas aportaciones, interés y apoyo a mi labor de análisis e investigación. Estas buenas acciones son el producto del trabajo de estudio teórico y de programación en PRT que hemos llevado a cabo durante estos últimos años.

Las propuestas que verás a continuación son resultado de buscadores o screener programados por mí y siguiendo la teoría de mercado de medio plazo que llevamos a cabo en este blog. Si no te gustan, espero que tengas el suficiente criterio para desecharlos y siempre bajo tu propia responsabilidad. Como es natural, estos valores estarán muy supeditados a la evolución del índice y del sector al que pertenecen.

En segundo lugar: ¿cuáles han sido los criterios tenidos en cuenta? Las acciones seleccionadas por el buscador Valor de Compra (desarrollado en «Aleta de Tiburón: tácticas de un operador en bolsa» e implementado en «Enséñame la pasta: en busca del Market Timing«) cumplirán las siguientes condiciones:

-

Se trata de un valor que está a un 3% o menos de sus máximos anuales. Puede incluso que estuviera haciendo nuevos máximos, en este caso sumaría 5 puntos en vez de 1 punto.

-

La media de 30 semanas ponderada o MM30 es alcista y además el precio de la acción o del activo cotiza por encima de esta media. Esto es muy importante de cara a la tendencia de medio plazo. Suma 1 punto.

-

El Riesgo Stop o distancia entre el cierre y la MM30 deberá ser menor al 9%. No vale cualquier acción y menos cualquier riesgo. Lo ideal es que tenga un riesgo entre el 3 y el 9%. Suma 3 puntos.

-

La mano fuerte sigue entrando en el valor. Lo simulamos a través del incremento de K o Koncorde. En este caso, si es positivo, sumamos 1 punto.

-

Por último, escogeremos valores no ultra-Small. Este tipo de valores suele ser demasiado volátiles para tener una tendencia clara y fácil de estudiar. Es imprescindible, en caso contrario no sale listado el valor en concreto.

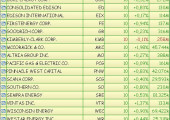

Siguiendo estos criterios, las 23 acciones mostradas por mercado NYSE son:

NYSE americano: McCormick, Ventas, DTE Energy, First Energy, Wisconsin Energy, Pinnacle West Cap, Consolidated Energy, Southern, Brown Forman, Sempra Energy, Duke Energy, Integrys Energy, Westar Energy, Xcel Energy, Scana, CMS Energy, Altria Group, Goodrich, CYS, Edison Intl, Dominiion Res, Pacific Gas & Electric y Kimberly Clark. Son veintitres valores que salen como dieces de un total de valores superior a los 1.000. Estos son los que tienen buen aspecto con un riesgo stop no demasiado alto. Yo destacaría:

NYSE americano: McCormick, Ventas, DTE Energy, First Energy, Wisconsin Energy, Pinnacle West Cap, Consolidated Energy, Southern, Brown Forman, Sempra Energy, Duke Energy, Integrys Energy, Westar Energy, Xcel Energy, Scana, CMS Energy, Altria Group, Goodrich, CYS, Edison Intl, Dominiion Res, Pacific Gas & Electric y Kimberly Clark. Son veintitres valores que salen como dieces de un total de valores superior a los 1.000. Estos son los que tienen buen aspecto con un riesgo stop no demasiado alto. Yo destacaría:

McCormick: Food products (DJUSFP)

McCormick: Food products (DJUSFP)

Compra inmediata, riesgo stop 6,50%

Stoploss a 53,45 dólares

Ventas Inc: Specialty REITs (DJUSSR)

Ventas Inc: Specialty REITs (DJUSSR)

Compra inmediata, riesgo stop 4,84%

Stoploss a 56,65 dólares

Kimberly Clark: Personal Products (DJUSCM)

Kimberly Clark: Personal Products (DJUSCM)

Compra inmediata, riesgo stop 7,74%

Stoploss a 74,90 dólares

Si quieres saber más acerca de los contenidos e indicadores comentados en el post, puedes consultar la teoría del sistema de selección Valorador de Compra en mi nueva segunda edición de Aleta de Tiburón y su programación en Enséñame la pasta.

Javier, sería muy interesante que publicaras el articulo de McClellan sobre su oscilador esta semana, que considero de bastante importancia.

Habla de sobrecompra, pero habla tambien de una estructura compleja que es el inicio de una fuerte tendencia alcista.

Habla también de que no hay que limitarse solo al nivel en el que se encuentra el oscilador (sobrecompra o sobreventa) porque eso es muy simplista.

Tengo que reconocer que no he entendido por qué considera ésta como una estructura compleja

Pongo los siguientes ejemplos:

-finales agosto 2011: alcanza nivel sobrecompra +263 y luego cae rapidamente por debajo de cero = estructura simple

-enero de 2012: alcanza nivel de sobrecompra pero está muchos dias aguantando en esa zona sin caer por debajo de cero, señal de fuerza alcista = estructura compleja alcista

-actualmente alcanza sobrecompra +164 y McClellan lo considera ya estructura compleja alcista ¿no debería permancer más tiempo en sobrecompra sin caer por debajo de cero para ser estructura compleja?????

Si alguien lo tiene claro, agradecería una explicación, sería bueno que los foreros den su opinión y así entre todos aprendamos un poco mas del oscilador, porque parece ser que mirando solo sobrecompra o sobreventa es muy simplista.

un saludo a todos

Buenas Javier, una forma de proteger nuestro capital invertido (siguiendo con el analisis de amplitud del anterior articulo en el que cubres tu inversion posicionandote corto) seria habriendo posiciones en algunas de las acciones que has puesto que son consideradas defencivas por pertenecer a sectores de este tipo ? Gracias

Hola Agu:

Cuando hablo de cobertura hablo directamente de mantener las acciones buenas pero de meter índice a la baja para reducir los riesgos. Comprar acciones que pertenecen a sectores defensivos puede reducir la exposición pero al ser acciones podrías no ser tan inmune a las caídas como te haría una posición directamente bajista y enfrentada a tu cartera.

Es buena la idea y de hecho tengo una cartera experimento con la evolución del S&P500 y una cartera formada por un 50% de sector defensivo y sucedió lo que esperaba: subía menos cuando el mercado ascendía sin embargo caía mucho menos cuando la bolsa se metía en problemas: curva de beneficio más suave, beneficio igual o algo superior al S&P500 (eso me lo dió el otro 50% de cartera con algo más de riesgo) y cobertura frente a turbulencias.