Buenos días, como cada final/comienzo de año vamos a sugerir la cartera generada por la estrategia de los perros en el Dow además de ver el resultado obtenido en el año y en anteriores.

Buenos días, como cada final/comienzo de año vamos a sugerir la cartera generada por la estrategia de los perros en el Dow además de ver el resultado obtenido en el año y en anteriores.

La estrategia de los «Perros del Dow» o «High Yield 10» es una estrategia de inversión popular que recomienda comprar las acciones del Dow con los rendimientos de los dividendos más altos a principios de año.

La táctica básicamente sugiere poner a comienzo de año la misma cantidad de dinero en cada una de las 10 acciones, aunque luego se produzcan variaciones en los perros durante el año.

Otras permutaciones y variaciones sugieren abandonar la acción que menor precio tenga, o el que más rendimiento haya obtenido en el año anterior por temor a que pueda tener una corrección.

Otras permutaciones y variaciones sugieren abandonar la acción que menor precio tenga, o el que más rendimiento haya obtenido en el año anterior por temor a que pueda tener una corrección.

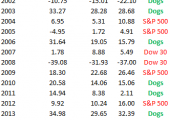

La estrategia funcionó muy bien en los últimos tres años.

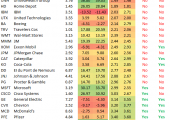

A día 25 de diciembre de 2014, aquí dejo un vistazo a estas acciones con los más altos rendimientos del Dow. Exxon, Caterpillar y Coca-Cola son las nuevas incorporaciones a la lista de 2015 de los perros, en sustitución de Microsoft, Cisco, e Intel, que ya han tenido un gran comportamiento y su subida ha hecho que el dividendo en términos % haya descendido.

A día 25 de diciembre de 2014, aquí dejo un vistazo a estas acciones con los más altos rendimientos del Dow. Exxon, Caterpillar y Coca-Cola son las nuevas incorporaciones a la lista de 2015 de los perros, en sustitución de Microsoft, Cisco, e Intel, que ya han tenido un gran comportamiento y su subida ha hecho que el dividendo en términos % haya descendido.

Así quedarían seleccionadas para 2015:

TOP DOG OF THE DOW 2015:

-

AT&T 5,51%

-

Verizon 4,60%

-

Chevron 3,77%

-

McDonalds 3,61%

-

Pfizer 3,60%

-

General Electric 3,55%

-

Merck 3,15%

-

Caterpillar 2,99%

-

Exxon 2,93%

-

Coca-Cola 2,85%

El resultado de la estrategia de los perros en 2014* fue del +9,96% vs +12,63% del S&P500.

El resultado de la estrategia de los perros en 2014* fue del +9,96% vs +12,63% del S&P500.

Si sumamos el rendimiento de los dividendos, la estrategia de los perros hubiera obtenido aproximadamente un +13,0% frente al +14,7% del S&P500. Por tanto la estrategia resultó ser menos ganadora que el índice este año.

Haremos el seguimiento para 2015 con los valores mencionados arriba. ¡Suerte!

Anteriores Dogs of the Dow>>>>

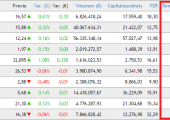

Si hacemos la misma estrategia para el Ibex35, nos vamos a llevar una sorpresa. El resultado de la estrategia de los perros en el Ibex35 en 2014* fue del +25,80% vs +6,98% del Ibex35.

Si hacemos la misma estrategia para el Ibex35, nos vamos a llevar una sorpresa. El resultado de la estrategia de los perros en el Ibex35 en 2014* fue del +25,80% vs +6,98% del Ibex35.

Si sumamos el rendimiento de los dividendos, la estrategia de los perros hubiera obtenido aproximadamente un 30,0% frente al +11,5% del Ibex. Por tanto la estrategia resultó ser una gran ganadora con respecto a su índice este año.

Realizaremos el seguimiento para 2015 con los valores mencionados abajo. Entrarán Endesa, Abengoa B y Ferrovial en sustitución de CaixaBank, ACS y REE que como se muestra en la tabla de la izquierda, ya no tienen tanto dividendo como antes y dejan de ser perros.

Realizaremos el seguimiento para 2015 con los valores mencionados abajo. Entrarán Endesa, Abengoa B y Ferrovial en sustitución de CaixaBank, ACS y REE que como se muestra en la tabla de la izquierda, ya no tienen tanto dividendo como antes y dejan de ser perros.

¡Suerte!

TOP DOG OF THE IBEX 2015:

- Endesa 47,55%

- Repsol 12,44%

- Telefónica 6,22%

- Abengoa B 6,64%

- BME 5,19%

- Enagás 5,02%

- Mapfre 4,88%

- Iberdrola 4,81%

- Gas Natural 4,30%

- Ferrovial 4,28%

* Cifras y valores aún pendientes de finalizar el año. Los gráficos han sido extraídos del Twitter de BespokeInvest y de la página de elEconomista.es

Buenas Javier,

En primer lugar feliz Navidad. La entrada a estos valores es independiente del sistema? No hace falta mirar CPM, sector,fortaleza, etc… y el stop loss se pone de la misma forma?

Un saludo!

Es un sistema diferente y por tanto con otras reglas. Yo lo veo más orientado para aquellos que no quieren mirar demasiado la bolsa pero sí obtener cierta rentabilidad.

Como imaginareis no lleva stop y es anual. Tiene el peligro de que se puede comer mercados bajistas, pero la rentabilidad es mejor que comprar y mantener.

Hola Javier, ante todo Felices Fiestas y espero que tu libro esté funcionando bien.

Un par de preguntas sobre este sistema, si el valor suspende el dividendo sale del grupo y entra otro?; por otro lado sería similar adquirir un ETF tipo IBEX Dividendo?

Muchas gracias

Sólo entran cuando sea final de año y haya que actualizarlo. Si un valor es opado o deja de cotizar, hasta final de año nada. Eso ha pasado alguna vez.

¿Sería lo mismo coger un ETF de dividendos? pues depende porque la proporción suelen ser diferentes y no tiene por qué obtener rendimientos similares.

Muchas gracias por tu respuesta

Cual seria el dog of the eurostox?

Tendrías que cogerte el listado y ver cuáles son los que más dividendos dan:

REPSOL 12,44%

ENI 7,54%

TELEFONICA 6,22%

TOTAL 5,72%

GDF SUEZ 5,13%

ALLIANZ 5,06%

VINCI 4,89%

IBERDROLA 4,81%

AXA 4,66%

MUNICH RE 4,54%

Excelente entrada, Javier y feliz navidad!.

Sabes si hay algún estudio de varias décadas de nuestro ibex utilizando esta estrategia y los rendimientos obtenidos por la misma?

Muchas gracias.

No, yo al menos no lo he encontrado. Aquí hemos empezado desde hace un año a ver qué resultados va dando, de cara a 20 años.

Hola Javier. ¿Tú no usas ese sistema verdad? Me imagino que lo has puesto a modo de curiosidad por si le gusta a alguien.

Yo uso 6 sistemas actualmente (WA para acciones, Inercia Alcista para 3 grupos de ETF, Cruce Dorado, Coppock y MACD para ETF de índice). Con eso es suficiente para rentabilizar una cartera media con baja volatilidad. Podría usar el sistema que comento, pero de momento yo lo sugiero para aquellos que como indico, no tienen demasiado tiempo y se fijan en los dividendos de las acciones.

Gracias por este post, Javier. El extraordinario resultado de la estratégia en el Ibex supongo que en gran parte se debe a lo ocurrido con Endesa, ¿no? Ojo con eso. Un saludo.

Fíjate bien en la cartera que tiene para 2014, no está Endesa, por lo que su resultado no ha tenido nada que ver con ELE. Se meterá para el siguiente 2015 por ser de las que más ha repartido en dividendos.

Ya tengo mi Master Trader. Viene muy bien. Ahora a leerlo.

Saludos.

Hola Javier.

Antes de nada Feliz Navidad.

Javier, creo que has mencionado 5 sistemas, aunque lo vamos a saber por tu nuevo libro, ¿Cúal sería el 6º sistema?

Aprovecho, para preguntarte y saber si hay que estar atento a Correos, han salido ya los primeros libros.

Saludos cordiales.

El 5 y 6 son una variación concreta del 4 – grupo de ETF sobre índices (Inercia Alcista). Está aplicada a Global, USA sectores y Euro (la 6ª).

Ya han salido libros desde el lunes, por lo que ya están empezando a llega según me comentan por Twitter.

Un saludo y espero que os sirva para definir las estrategias.

Este año con la supresión de la exención de los 1500 primeros euros de dividendos pierde un poco de interés la caza del dividendo por mi parte al menos.

Se trata de ver si realmente acaban subiendo más o no, con o sin dividendos. Es un poco la idea.

Buenas tardes Javier,

primero de todo me gusta mucho tu operativa,

mi pregunta es, ante la primera subida de tipos de la fed el año que viene y después de todos los años que llevamos alcistas, ¿piensas que hay una alta probabilidad a que en un año o dos el mercado cambie a ser bajista?

un saludo.

El mercado en un año o dos puede hacer muchas cosas. El medio plazo que seguimos nos da pistas para saber lo que ocurrirá en 6-9 meses pero a partir de ahí ya es incierto.

Siempre se comenta lo de la FED y su palabra «tiempo considerable». En realidad ellos no te dirán la fecha exacta en que dejarán de adoptar medidas no convencionales pero nosotros lo sabremos por los hechos: Liquidez y Amplitud de mercado.

Muchas gracias

Hola Javier!

Cómo puedo conseguir tu último libro?

Muchas gracias por tus enseñanzas maestro!

Lo tienes en mi sección de libros, https://www.accionesdebolsa.com/libros-y-referencias

Un saludo y gracias por tu interés.

Hola Javier. Interesante sistema. Me estaba planteando seguirla para el Ibex y el Dow, pero se me plantea una duda: Consultando los dividendo en El economista y en Invertia veo ciertas diferencias. Los datos que tú das son de el economista, pero según Invertia los valores serían distintos en algún caso, sobre todo porque aparecen BBVA y Santander que para el economista el dividendo es 0%. Serían los siguientes:

Endesa

Repsol

Santander

Iberdrola

Telefonica

BBVA

BME

Abengoa B

Mapfre

Enagas

¿Hay algo mal en alguna? ¿Cuál debería seguir?

Muchas gracias

Supongo que será por el dividendo en acciones en vez de en cash. Uso los datos del elEconomista por ser los que usé el año pasado.

Ok. Gracias Javier

Hola Javier,llevo este finde estudiando entradas para largos y me salen las siguientes. Si puedes me dices que te parecen O cual cumplen mejor entrada:

BEFIMMO(BEFB)

SWISS LIFE HOLDING(SLHN)

PRUDENTIAL (PRV)

ASM INTERNATIONAL (ASM)

BLACKROCK INC. (BLK)

GENERAL DINAMICS (GD)

FEDEX (FDX)

Saludos y buen dia

Esta tarde las miro, pero a mi me salían como nuevas entradas en _USA: BKE – Buckle, RLI – RLI Corp y BKS – Barnes & Noble

y en Europa: ING – Ingenico

Hola buenas, acabo de recibir MASTER TRADER y LA BOLSA EVIDENTE.

¡¡que buena pinta tiene tu ultimo libro¡¡

¿cual me aconsejas leerme antes? ya me lei ALETA DE TIBURON Y ENSEÑAME LA PASTA.

saludos y buen dia

La Bolsa Evidente para cerrar el círculo te puede venir muy bien. Yo quizás empezaría por Master Trader ya que has leído los anteriores. Te van a venir muy bien.

¿que te parecio mi seleccion de empresas? ¿cumplen?

saludos

Ahora estoy un poco desconectado entre familia, fiestas, etc. si quieres me las vuelves a preguntar en el DIRECTO que haga el 7 de enero (en principio ese es el primer miércoles del año).

Hola Javier,

Tienes algún gráfico de cómo va la cartera de los perros de este año con respecto al Ibex35? Vas a hacerla para 2016?

Gracias y un saludo.

Está en mi Google Finance. La publicaré a final de año con los nuevos que haya que meter.