Alguna opinión más sobre la caída del valor de Apple en bolsa que me ha parecido interesante para compartirlo contigo:

Alguna opinión más sobre la caída del valor de Apple en bolsa que me ha parecido interesante para compartirlo contigo:

Ahora se habla mucho de las reservas de efectivo de Apple, lo que en realidad resulta un tanto sorprendente: se supone que es nuestra empresa tecnológica puntera y, por lo visto, no puede encontrar cosas en las que quiera invertir. O más exactamente, dados sus increíbles beneficios, no puede encontrar suficientes cosas que hacer con todo el dinero que gana.

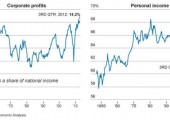

Por eso he tenido una cordial discusión con el economista Joe Stiglitz sobre si la desigualdad de las rentas personales está retrasando la recuperación en estos momentos: permítanme decir, no obstante, que creo que existen muy buenas razones para afirmar que la redistribución de la renta de la mano de obra a los beneficios de las empresas es muy posiblemente un factor importante. Observen el gráfico de los beneficios de las empresas como proporción del producto interior bruto.

Por eso he tenido una cordial discusión con el economista Joe Stiglitz sobre si la desigualdad de las rentas personales está retrasando la recuperación en estos momentos: permítanme decir, no obstante, que creo que existen muy buenas razones para afirmar que la redistribución de la renta de la mano de obra a los beneficios de las empresas es muy posiblemente un factor importante. Observen el gráfico de los beneficios de las empresas como proporción del producto interior bruto.

Cuando el economista John Maynard Keynes escribió La teoría general de la ocupación, el interés y el dinero hace tres generaciones, estructuró su argumento como una refutación de lo que él llamaba “la economía clásica”, y concretamente de la Ley de Say, la propuesta de que las rentas deben gastarse en algún momento, y que, por lo tanto, nunca puede haber una falta de demanda generalizada. Desde entonces, los historiadores del pensamiento han discutido sobre si esto era una descripción razonable de lo que los economistas clásicos, o en cualquier caso los rivales intelectuales de Keynes, creían en realidad.

Como no soy historiador, no me arriesgaré a opinar sobre ese tema. Lo que sí diré, sin embargo, es que la Ley de Say (¿La Falsa Ley de Say? ¿La Falacia de Say?) es algo que los que se oponen a la economía keynesiana citan sistemáticamente hasta el día de hoy, incurriendo en las mismas falacias que Keynes descubrió allá por 1936.

En el pasado he pillado haciéndolo a economistas como Brian Riedl y John Cochrane; Peter Dorman, que escribía no hace mucho una entrada en un blog, descubrió que Tyler Cowen se encontraba entre ellos. Cowen no puede entender por qué la acumulación de efectivo de las empresas es un problema. Al igual que Riedl y Cochrane, admite que podría haber algún problema si las empresas acumulasen literalmente pilas de billetes, pero sostiene que es totalmente diferente si ponen el dinero en un banco, que lo prestará, o si lo usan para comprar bonos, que se pueden emplear para financiar el gasto de otros.

Pero, naturalmente, no hay ninguna diferencia. Si pones dinero en un banco, el banco podría acumular unas reservas excesivas. Si compras bonos de otros, el vendedor podría poner el dinero debajo del colchón, o ponerlo en un banco que simplemente lo añadiría a sus reservas, etcétera. La cuestión es que comprar bienes y servicios es una cosa, que aumenta directamente la demanda agregada; comprar activos no es en absoluto lo mismo, especialmente cuando nos encontramos en una situación en la que no se pueden bajar más los tipos de interés.

Lo que resulta deprimente en todo esto es que la Ley de Say es una burda falacia, tan burda que Keynes ha sido acusado de atacar un argumento sin consistencia. Sin embargo, esta burda falacia, que fue desmentida contundentemente hace tres cuartos de siglo, sigue desempeñando un papel esencial a la hora de distorsionar el debate económico y de paralizar nuestra respuesta política frente a la depresión.

Paul Krugman en NY Times.

Traducción de News Clips.

Hola , Javier

podemos aprovechar estos recortes para entrar largos en bbva entorno a 7.40 ??

BBVA ya sabeis que es mi preferido dentro de los bancos y todo lo que se acerque a 7.10-7.20 es oportunidad de compra. Por tanto 7.40 me parece buen precio de aproximación.