Ya de regreso de Zaragoza y de tener el placer de haber impartido el curso con Landa S.F. sobre «Iniciación al trading de éxito en el medio plazo», hoy tengo un poquito más de tiempo para mostrar mi opinión sobre las bolsas y los principales índices mundiales. Sé que muchos me pedís acciones a mi correo, análisis y quereis saber mi opinión sobre incluso finanzas personales, pero mi tiempo es limitado en algunos momentos por lo que te pido primero paciencia si aún no has recibido respuesta y en segundo lugar, si no la recibes en 3-5 días, insistas. A veces se me «traspapelan» las consultas y las pierdo en todos los correos y consultas que recibo diariamente.

Ya de regreso de Zaragoza y de tener el placer de haber impartido el curso con Landa S.F. sobre «Iniciación al trading de éxito en el medio plazo», hoy tengo un poquito más de tiempo para mostrar mi opinión sobre las bolsas y los principales índices mundiales. Sé que muchos me pedís acciones a mi correo, análisis y quereis saber mi opinión sobre incluso finanzas personales, pero mi tiempo es limitado en algunos momentos por lo que te pido primero paciencia si aún no has recibido respuesta y en segundo lugar, si no la recibes en 3-5 días, insistas. A veces se me «traspapelan» las consultas y las pierdo en todos los correos y consultas que recibo diariamente.

La sensación es la de que las bolsas y la economía están abocadas al fracaso, a una caída mucho mayor a la del 2008, se habla de salidas de países del euro, caídas de países, quitas de deuda y de un sinfin de panoramas apocalípticos. Pero… ¿la bolsa más importante del mundo está recogiendo todo este pesimismo y está cayendo en picado? me parece que no, todo lo contrario.

Los analistas pesimistas se cuentan a puñados, otros pseudo-economistas o los «doctores catástrofe» aumentan y se hacen oir más, y aun así, parece verse luz al final del túnel. ¿Cómo es posible que en un supuesto mercado bajista, haya más valores subiendo que bajando en todos los plazos temporales? ¿Cómo es posible que en un entorno pre-bajista aún haya economías muy importantes y grandes con curvas de tipos totalmente sanas? Tampoco quiero que esto suene a monólogo alcista ni mucho menos, pero tengo dudas razonables sobre la pata bajista que pronostican otros analistas, y escenarios decadentes sin retorno de otros.

Si nos ponemos a contar impulsos (ya sabes que lo hacemos a través de la AD normalizada, aunque gracias al gráfico que Rafa compartió con nosotros desde Stokccharts, podemos simularla) el escenario actual sería un claro 1-2-3-4, estando en el 1. ¿Realmente me pierdo mucho si me espero el retroceso de la 1 para comprar? Bueno, puede ser que perdamos el comienzo, pero si el escenario no es el apocalíptico mencionado por otros, tendremos tiempo de sobra para comprar y mantener. ¿Cuanto tiempo? de 9 a 13 meses, es lo que suele durar una zona alcista.

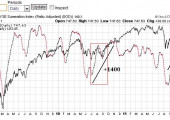

El Summation es ese indicador que nos dice cómo está el mercado en el fondo. Si hay muchos valores subiendo, el Summation sube con decisión. Pues bien, se ve y se aprecia claramente que la pauta es muy parecida a mayo de 2010. Hay un arranque de valores alcistas, luego se genera la corrección del impulso 1 y los impulsos restantes se configuran en el 1-2-3-4 mencionado con anterioridad.

Si esto fuera así, la ocasión puede ser la ideal. Mientras se nos advierte y se nos atemoriza con el fin del mundo tal como lo conocemos, se puede aprovechar para al menos en 9 meses, comprar valores.

El sistema de tendencia está fuera del S&P500 mientras que el sistema de ciclo Coppock apuesta por alzas. El caso es que se aprecia una divergencia bajista entre el Coppock y el índice. Si todo sale como estimo, deberíamos tener una nueva zona alcista, y el final de ésta se confirmaría con una nueva divergencia en el Coppock (triple). Ahí ya sí, seguramente la curva de tipos cambiaría y podríamos hablar de otra cosa, pero insisto: no veo lo que tendría que ver en ciertos indicadores para pronosticar un mercado bajista o que estuvieramos en él.

Sobre otros índices: En Europa el único que presenta un buen aspecto es el FTSE100 inglés. El DAX, CAC e Ibex tratan de hacer suelo. Es muy posible que retomen el sincronismo con el S&P500 y por lo tanto dejen de bajar para iniciar una recuperación. Aún así, seguiría mirando valores americanos e ingleses para invertir. Si alguien tiene interés, podría hablar de los pocos espaoles, alemanes y franceses que se libran o que podrían hacerlo bien.

Que pases un buen día de domingo y os vemos en los mercados!- J.Alfayate.

Excelente análisis de la situación actual, he leido sobre la posibilidad de simular la AD normalizada desde stockcharts pero no recuerdo como se hace, podrías explicármelo por favor?

Un saludo!

http://stockcharts.com/h-sc/ui?s=$NYAD&p=D&yr=1&mn=6&dy=0&id=p80277293729&listNum=1&a=247743644

Este es el enlace.

Un saludo.

Hola Javier!

A mi el de tendencia me da que está dentro en el SP, pero te lo pongo para contrastarlo contigo ya que los de PRT no me han contestado ni arreglado el fallo que me da en los sistemas y puede que este mal.

Gracias.

Saludos

Hola Javier de nuevo,

Dos preguntas:

En el primer gráfico de tu entrada de hoy, el de la AD, pones que es el SP. Pero en el gráfico pone NYSE. Cual de los dos es?

Y po otro lado en cuanto a tu respuesta a Carlos del enlace que le pones, guardando este en favoritos se actualiza sólo? o es sólo un pantallazo?

Gracias de nuevo.

Saludos

ParaAmadcor:

Es el SP500. La AD es sobre el NYSE.

Sobre el enlace, se actualiza sólo y tiene retraso de unos 20 minutos.

Saludos!

Muy buen articulo Javier, ultimamente la amplitud despierta mucho mi interes. Este sistema va evolucionando y en algunas cosas no se parece mucho a lo que empece a leer, cuando leía «Aleta de Tiburón» hace dos años.

Pretendía esperar a que se formase la corrección y se formase el segundo impulso. En este caso, no es necesario que la AD del NYSE, se situa por debajo de la MM150, ¿Verdad?

Un saludo.

En realidad Jorge, es lo mismo pero en vez de basar nuestras deciciones en índices manipulables, las basamos en índices no manipulables, como la AD. Pero en esencia, es lo mismo. Si la MM150 (equivalente a la MM30 semanal) sube, alcista… si baja, bajista, y teniendo en cuenta apoyos etc.

Es el mismo método pero basado en índices más robustos.

Graciassssss!!!!!!!!!!!

Re-bienvenido, Javier:

Vamos al tajo

En el gráfico de Sumation que has colgado, aparece una cifra de +1400 al lado del recuadro de la primavera de 2010 y +1500 al lado del recuadro actual, ¿Son los puntos de subida del sumatión? es que no me cuadran con las escalas del gráfico.

Por otro lado ya sabes que estamos ante la resolución de «El caso 13», hasta ahora vamos 11 de 12 y parece que si se cumple lo que nos dibuja La Amplitud sería algo más que «BINGOOO…»

De momento parece que toca tener algo más de paciencia y esperarar a la corrección de ese impulso 1.

Ya he visto los valores que has colgado por fugas de O´Neill combinado con tus Deluxe ¿podrías poner alguno de zona euro incluido nuestro queridísimo mercado Continuo?

Mi opinión o reflexión es:

A la zona euro nos están dando hasta en el carnet de identidad pero…¿Por qué no se han hundido sus bolsas hasta cuanto mínimos del 2009?

5 Paises tenían la culpa (Los 4 PIGS genuínos + mas la otra «I» invitada de Irlanda.

4 de ellos ya tienen gobiernos nuevos y solo falta el 5º, que somos nosotros.

Yo siempre he dicho que en democracia el mercado «No vota», pero «Sí Bota» a Gobiernos incompetentes.

En definitiva, a España nos están dando una oportunidad, si no ¿por qué hasta Italia nos había pasado en el camino al Pozo?.

Fácil, porque era el único país que no tenía perspectiva de cambio de gobierno a corto plazo y había que echar al inútil del «Cavalieri» como fuera.

el mundo no está para bromas y este chiringuito no lo pueden dejar caer…nos va mucho en ello a todos.

Por tanto…»PA rriba sí o sí»

¡¡Saludos!!

Para Salva:

Si, son los puntos del summation normalizado. Lo miré a ojo, puede que no sea exacto exacto. La escala es correcta.

Deluxes-O’neill europeos o españolas? No te puedo ayudar porque no tengo datos de fuera de USA. Habría que mirarlo con detalle.

Sin duda, el 20N puede marcar un antes y un después, lo veremos.

Hola Javier,

Que opinas de Intuitive Surgery Inc en USA?

Gracias de atemano.

Para Jorge:

La compra fue en 408. Sube libre pero tiene un riesgo stop actual en 13,03%. Además fue un valor O’Neill hace pocas semanas cuando aún tenía un riesgo aceptable. Ahora hay que esperar a que apoye en la fuga de 408-410. Stoploss a 378 dólares. Me parece buena, muy buena (o eso me dice el gráfico).

Hola Javier,

me gustaria consultarte que diferencia ves entre analizar un ETF de un indice mundial como puede ser el France Index Fund, a analizar el mismo CAC 40.

Lo digo por ejemplo a la hora de utilizar Screeners.

No seria basicamente lo mismo?

muchas gracias.

Hola Fli:

No es lo mismo porque el ETF tiene efecto divisa. Es decir, que si el euro sube, verás que el ETF France sube más que su índice. Esto es debido a que la mayoría de ETFs están valorados en dólares y por tanto varían en función de si lo que representan está cotizando en otra divisa (Francia cotiza en euros, al menos todas sus empresas CAC40).

Esa es la diferencia básica y por tanto a tener en cuenta en los buscadores. Yo uso los ETFs.

vale, creo que ya lo se.

No podemos pasar por un Screener los indices , pero si sus ETF´s.

no es asi?

Sim embargo, a la hora de analizar por separado el indice y su ETF, que diferencias encuentras?

gracias otra vez

Correcto Fli. Es una manera de «engañar» a la maquina 🙂

La diferencia es la diferencia que haya en la divisa en ese momento. Suele ser poca, pero a veces es algo más apreciable. Aún así no me parece mal ya que si quisieramos invertir en esos países, el efecto divisa estaría presente, por tanto no me parece mal que al mirar ETFs tengamos en cuenta indirectamente el efecto divisa (ya que lo cotiza en el precio).

Mírate si quieres el ETF de Suiza y su índice, la diferencia es bestial ya que el franco suizo ha tenido una revalorización importante. Por tanto, el que haya invertido en suiza ha perdido lo que el índice? pues no… tengo lectores y clientes que al invertir en acciones de este país han ganado dinero sólo por el efecto divisa.

Algo parecido ocurre con Japón pero ne menor medida.

ok, te has adelantado a mi otra respuesta.

aclarado.

saludos.

Si, sigo la cotizacion del CHF desde hace tiempo , ya que tengo mi hipoteca en esa moneda, y en agosto de este año dió una señal importante de giro.

Recuerdo que estuve pensando invertir de alguna forma con algun ETF, pero al final lo dejé.

Y ahora que sale este tema , parece que todo encaja.

A partir de ahora seguiré un poco mas de cerca estos ETF´s.

Por cierto, excelente tu ultimo libro.